Praxis-Beispiel 1: Die VR Bank Metropolregion Nürnberg setzt sich intensiv mit den Chancen und Risiken von Künstlicher Intelligenz auseinander. Zu welcher Bewertung kommt sie?

Anzeige

Anzeige

Herr Weßling, wie verändert Künstliche Intelligenz das Bankgeschäft?

Thomas Weßling ist Principal Expert für das Thema KI bei Atruvia

Thomas Weßling: Die Möglichkeiten von KI verändern im Banking unterschiedliche Bereiche. Wir sehen eine ganze Reihe von übergreifenden Anwendungsmöglichkeiten und damit verbundenen Effizienzsteigerungen. Die Technologie kann beispielsweise Prozesse teilweise oder vollständig automatisieren, von denen es im Banking durch die Vielzahl an Geldtransfers sowie Kundenkontakten eine große Menge gibt. Außerdem ist KI in der Lage, große Mengen an Daten schnell und präzise zu verarbeiten. Menschen stoßen dort an ihre Grenzen. Chatbots, Dokumentenerkennung und neuronale Netze, die ähnlich dem menschlichen Gehirn Informationen verarbeiten, sorgen an der Kundenschnittstelle für eine stärker auf die Bedarfe zugeschnittene Bearbeitung und verbessern damit das Kundenerlebnis entlang der Prozesskette. Darüber hinaus kann KI auch in weiteren Anwendungsbereichen die Innovationskraft fördern, beispielsweise in der Produktentwicklung oder der Analyse von Business Cases.

Was bedeutet das für die Menschen, beispielsweise in ihrer Rolle als Mitarbeiter eines Unternehmens und als Bankkunden?

Weßling: Die übergreifenden Möglichkeiten der KI-Technologie sorgen für einen Digitalisierungsschub, der den Menschen auf mehreren Wegen hilft. Die Mitarbeiterinnen und Mitarbeiter profitieren, weil sie ihre Arbeit dank digitaler Anwendungen effizienter machen können. Die Kundinnen und Kunden schätzen die verbesserten Dienstleistungen und Produkte. Sie haben einen hohen Nutzen durch schnellere Reaktionszeiten auf ihre Anfragen, durch personalisierte Angebote oder durch eine bessere Benutzererfahrung. Und künftigen Mitarbeiterinnen und Mitarbeiter bieten sich dank neuer KI-Anwendungen spannende berufliche Möglichkeiten.

„Die Technologie ersetzt keine Arbeitsplätze, sondern bietet viel Potenzial, wenn sie effektiv eingesetzt wird.“

KI wird den Menschen also nicht ersetzen, sondern unterstützen?

Weßling: Exakt. Wir folgen bei Atruvia dem Ansatz “AI-centric & human-oriented". Das bedeutet: KI ist ein unterstützender Faktor, der Menschen bei ihrer Arbeit entlastet. Die Technologie ersetzt keine Arbeitsplätze, sondern bietet viel Potenzial, wenn sie effektiv eingesetzt wird. Und selbstverständlich sind der KI auch Grenzen gesetzt, beispielsweise durch EU-Vorgaben und neue Gesetze. Diese Regeln schaffen Vertrauen, bringen für uns als IT-Partner der Banken aber Herausforderungen bei der Umsetzung mit sich.

Welchen Stellenwert nimmt das Thema KI bei Atruvia ein?

Weßling: Wir beschäftigen uns seit 2017 intensiv mit dem Thema KI. Angefangen haben wir damit, Modelle zur Betrugserkennung im Bankwesen zu entwickeln. Für die Weiterentwicklung von Lösungen setzen wir auf ein Expertenteam, das seit 2020 im Tribe Advanced Intelligence des Geschäftsfelds Data, Security & Identity tätig ist. Dieses Team entwickelt neue Produkte und agiert als zentrale Anlaufstelle für die FinanzGruppe in Bezug auf KI.

Cyberkriminalität: Die Atruvia hat KI-Modelle zur Betrugserkennung im Bankwesen entwickelt. Foto: PantherMedia / maxkabakov

Wie wichtig ist der Austausch bei der Weiterentwicklung von KI?

Weßling: Sehr wichtig! Deshalb haben wir in diesem Jahr einen unternehmensweiten Think Tank aufgebaut, der als AI Accelerator die KI-Strategie von Atruvia entwickelt hat und die übergreifende Zusammenarbeit und die Weiterentwicklung der Skills in diesem Bereich unternehmensübergreifend vorantreibt. Dazu sind wir in enger Abstimmung mit dem Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR) und der DZ Bank Gruppe. Im Zusammenschluss bilden wir ein virtuelles Kompetenzcenter für die gesamte genossenschaftliche FinanzGruppe, in dem die verbundweite KI-Strategie entwickelt wird. Wir prüfen im Verbund zusammen die Innovationstreiber in diesem Bereich und sind mit den Referenzbanken, in Fokusgruppen und in direktem Austausch mit den Banken, um ihre Interessen passend umzusetzen und für die breite Verbundöffentlichkeit nutzbar zu machen.

„Wir fokussieren unsere Aktivitäten auf die Bereiche Prozessautomatisierung, Generative KI und Sprachprotokolle.“

Mit welchen KI-Themen beschäftigt sich die Atruvia derzeit konkret?

Weßling: Ganz konkret fokussieren wir unsere Aktivitäten auf die Bereiche Prozessautomatisierung, Generative KI und Sprachprotokolle. Nach und nach möchten wir immer mehr neue Produkte für die Banken auf den Markt bringen.

In welchen aktuellen Atruvia-Anwendungen und -Produkten steckt schon KI drin?

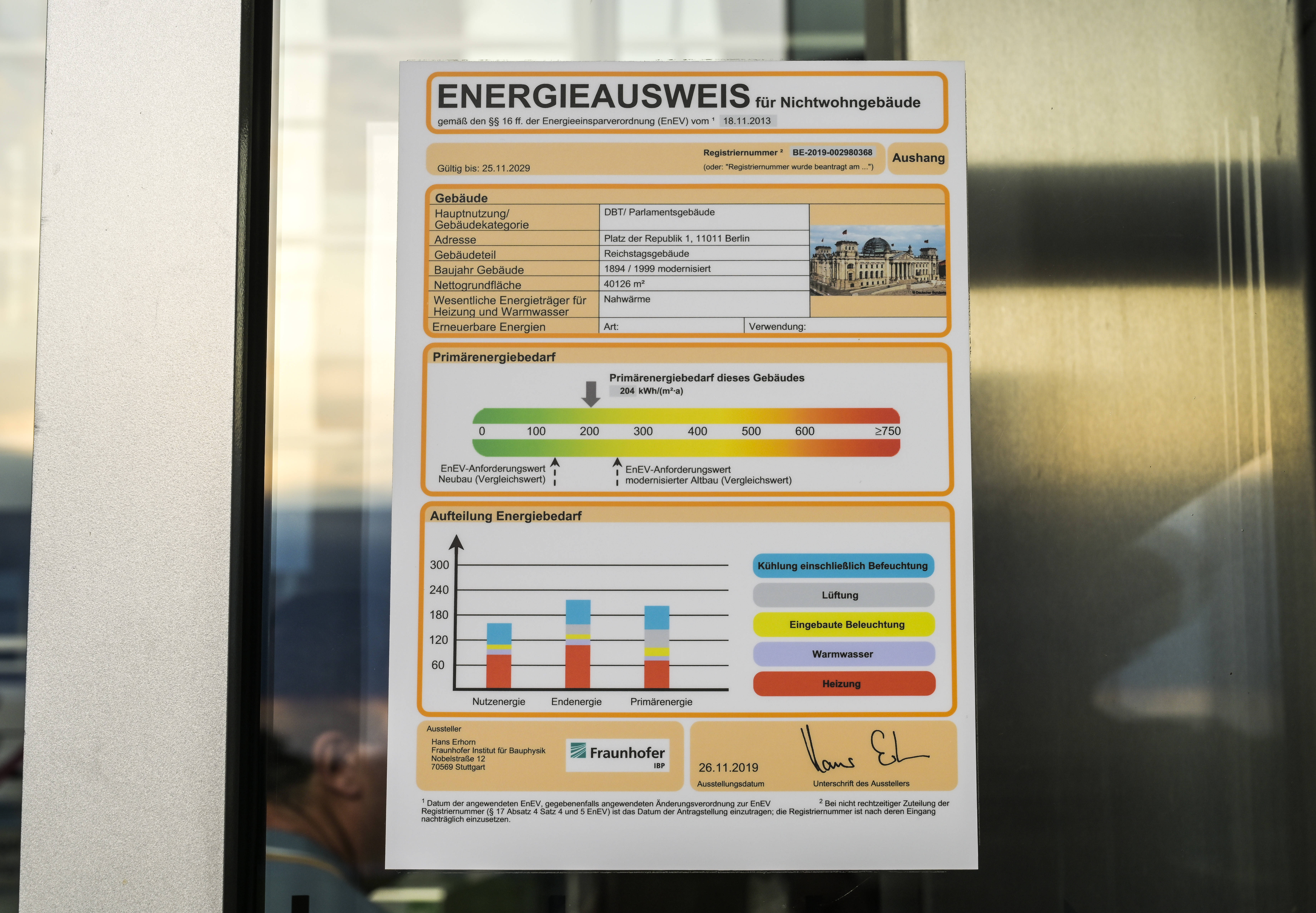

Weßling: Bereits erwähnt hatte ich den Bereich Betrugserkennung. Zusätzlich haben wir KI-Anwendungen zum Auslesen von Identifikationsdokumenten wie dem Personalausweis entwickelt. Die Praxis zeigt, dass Banken dadurch bereits heute Prozessschritte um bis zu 75 Prozent beschleunigen können. Auch das Auslesen von Energieausweisen ist auf diese Weise möglich. Kiu, der Sprachbot in der VR Banking App, nutzt ebenfalls KI, um auf die Anliegen der Kundinnen und Kunden zu reagieren. Er greift dazu auf eine Vielzahl von Trainingsdaten zur Lautstärke, Aussprache und Dialekten zurück. Zusätzlich bieten wir mit plainGPT ein regulatorisch konformes und datenschutzrechtlich einwandfreies ChatGPT. Mit der Anwendung können Banken beispielsweise Texte analysieren und erstellen sowie recherchieren. Das Produkt rollen wir seit Mai aus, die Resonanz in den Banken ist sehr positiv.

Die Atruvia hat eine KI-Anwendung entwickelt, mit der die Daten von Energieausweisen ausgelesen werden können. Foto: IMAGO / Schöning

Mit welchen neuen KI-Produkten oder -Tools ist in den nächsten Monaten zu rechnen?

Weßling: Anfang 2025 launchen wir einen Wissensmanagement-Bot. Das ist ein eigens entwickelter sogenannter Safe Space für die Recherche von Bank-Interna wie Arbeitsanweisungen oder anderen nicht-öffentlichen Informationsquellen von Atruvia beziehungsweise Unternehmen der genossenschaftlichen FinanzGruppe. Mit dem Bot lassen sich auch bankenindividuelle Bots einbinden und für die gesamte Bankbelegschaft nutzbar machen.

„KI hebt die Digitalisierung auf eine neue Stufe.“

Die Atruvia entwickelt für die Volksbanken und Raiffeisenbanken passende KI-Lösungen. Welche Vorteile bringt es für die Primärbanken, die Anwendungen nicht nur zu nutzen, sondern sich auch selbst intensiv mit KI zu beschäftigen?

Weßling: KI hebt die Digitalisierung auf eine neue Stufe. Sie treibt Innovation voran. Und sie bringt allen Teams neuen Drive. Es entsteht das Gefühl, dass alles möglich ist. Dazu müssen Banken aber KI-Skills aufbauen und sich auf technischen, prozessualen und ethischen Ebenen mit den notwendigen Fähigkeiten ausstatten. Entweder durch den Aufbau eigener Mitarbeiterinnen und Mitarbeiter oder den Austausch mit Partnern.

Welche Risiken sollten Banken im Blick halten, wenn sie KI nutzen?

Weßling: Schon aus datenschutzrechtlichen und regulatorischen Gründen braucht es eine Grundkompetenz von jedem und jeder, der oder die im Banking-Kontext KI-Tools nutzt. Denn es wäre naiv zu glauben, dass es beim Einsatz von KI keine Risiken gäbe. Die Gefahren lassen sich auf verschiedenen Wegen reduzieren. Etwa durch den Einsatz von datenschutzkonformen Lösungen, durch die Schulung der Mitarbeiterinnen und Mitarbeiter sowie durch den steten Dialog über ethische und moralische Grenzen beim Einsatz von KI.

„Einblicke in die Praxis helfen uns, passende Anwendungen zu entwickeln und die KI optimal zu trainieren.“

Welchen Ratschlag haben Sie für Volksbanken und Raiffeisenbanken, die verstärkt auf KI setzen möchten?

Weßling: Mir ist wichtig zu betonen, dass wir eng mit unseren Verbundpartnern zusammenarbeiten. Uns ist sehr wichtig, Einblicke in die Praxis zu erhalten und dadurch die Bedarfe kennenzulernen. Das hilft uns, passende Anwendungen zu entwickeln und die KI optimal zu trainieren. Konkret zu Ihrer Frage: Volksbanken und Raiffeisenbanken, die verstärkt auf KI setzen möchten, sollten die Chancen und Wettbewerbsvorteile strategisch ableiten und auf dieser Basis intern die passenden strukturellen Rahmenbedingungen schaffen. Denn KI ist kein kurzfristiger Trend, sondern bietet viele Möglichkeiten, um effizienter und kundenorientierter zu agieren.

Herr Weßling, vielen Dank für das Gespräch!