Bankenpaket: Die EU hat sich auf eine Reform der Bankenregulierung verständigt. Was bringt das den bayerischen Volksbanken und Raiffeisenbanken?

Anzeige

Anzeige

Die von den EU-Gesetzgebern ausgehandelte Novelle der EU-Eigenkapitalverordnung beziehungsweise -richtlinie (CRR II / CRD V) ist ein Meilenstein hin zu einer verhältnismäßigeren Regulierung kleinerer Institute. Erstmals wird explizit definiert, welche Banken als „klein und nicht komplex“ gelten sollen und daher vereinfachten aufsichtsrechtlichen Anforderungen unterliegen. Beispielsweise sind für diese Geldhäuser reduzierte Melde- und Offenlegungspflichten vorgesehen.

Neben einigen qualitativen Anforderungen muss die Bilanzsumme eines kleinen und nicht komplexen Instituts weniger als 5 Milliarden Euro betragen. Dieser Betrag ist jedoch nicht in Stein gemeißelt. Deutschland könnte für die hiesigen Banken laut EU-Verordnung einen niedrigeren Schwellenwert ansetzen. Immerhin hatten sich Bundesfinanzministerium, BaFin und Deutsche Bundesbank ursprünglich für eine Schwelle von 3 Milliarden Euro eingesetzt. Zwar lässt die Bundesbank inzwischen durchblicken, dass sie den in Brüssel erreichten Kompromiss zur Verhältnismäßigkeit unterstützt. Vorstand Joachim Wuermeling lobte ihn als „guten Ansatzpunkt“. Dennoch könnte man in Berlin auf Basis früherer Gedankenspiele eine Absenkung des Schwellenwerts in Betracht ziehen.

Das Problem

Mit dem Wahlrecht wollte der EU-Gesetzgeber den Rahmenbedingungen in kleineren EU-Mitgliedsstaaten Rechnung tragen. So würde eine Bank-Bilanzsumme von 5 Milliarden Euro in Malta einem Drittel der jährlichen Wirtschaftsleistung entsprechen. In solchen Ländern läge es daher nahe, einen alternativen Maßstab für eine „kleine Bank“ anzulegen – nicht jedoch in Deutschland, dem nach Wirtschaftskraft und Bevölkerung größten EU-Mitgliedsstaat.

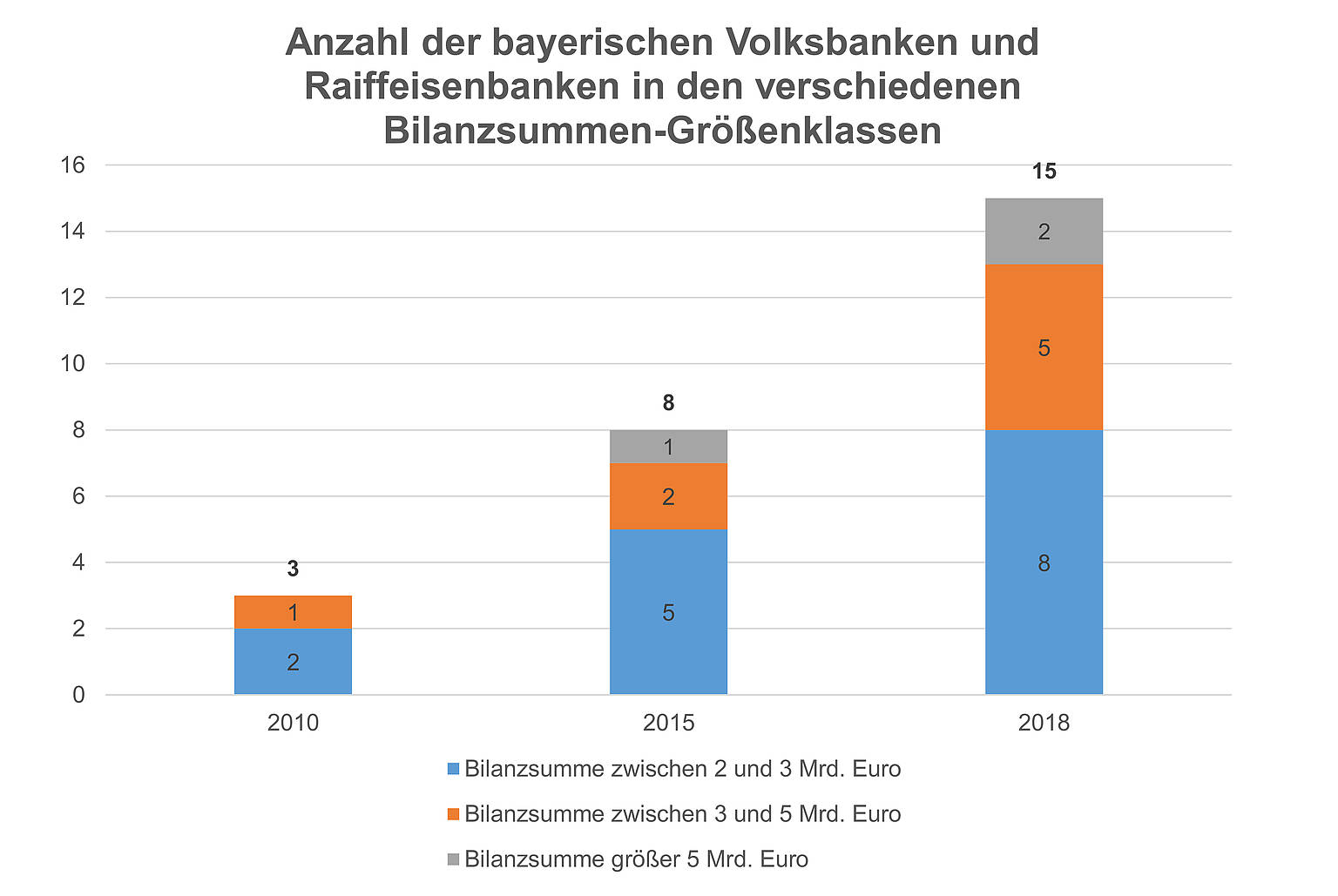

Sollte der deutsche Gesetzgeber von dem Wahlrecht Gebrauch machen und die von den deutschen Aufsichtsbehörden ursprünglich favorisierte Grenze von 3 Milliarden Euro festsetzen, könnten zahlreiche Regionalbanken die ihnen zugedachten Erleichterungen für kleine und nicht-komplexe Institute nicht in Anspruch nehmen. Per Ende 2018 verfügen lediglich zwei der Mitgliedsbanken des Genossenschaftsverbands Bayern (GVB) über eine Bilanzsumme von mehr als 5 Milliarden Euro. Diese werden keinesfalls von den reduzierten Anforderungen für kleinere Institute profitieren können. Fünf weitere Volksbanken und Raiffeisenbanken hätten bei Absenkung des Schwellenwerts durch den nationalen Gesetzgeber jedoch deutliche Nachteile. Sie müssten, obwohl sie laut europäischem Gesetz als „klein und nicht komplex“ klassifiziert werden könnten, wie Großbanken die vollen regulatorischen Anforderungen erfüllen.

Dieses Phänomen würde sich in den kommenden Jahren verschärfen. Wirtschaftswachstum und Inflation sorgen dafür, dass das Kredit- und Einlagenvolumen im gesamten Bankensektor langfristig ansteigt, ohne dass sich die Risikoposition der Banken wesentlich ändert. Außerdem lassen Fusionen unter Regionalbanken die Bilanzsumme wachsen. Lag im Jahr 2010 lediglich eine bayerische Volksbank und Raiffeisenbank über dem Schwellenwert von 3 Milliarden Euro, sind es 2018 bereits sieben Institute. Dieser Trend wird sich fortsetzen: Derzeit weisen bayernweit acht Kreditgenossenschaften eine Bilanzsumme zwischen 2 und 3 Milliarden Euro auf. Diese Institute müssten schon in naher Zukunft damit rechnen, den reduzierten Schwellenwert zu übertreffen.

Lösung

Intention des europäischen Gesetzgebers war es, kleinere Institute von unnötiger Bürokratie zu befreien. Eine Absenkung des Schwellenwerts auf 3 Milliarden Euro würde dieses Ziel konterkarieren. Denn bereits heute erhielten viele Regionalbanken, darunter auch einige der bayerischen Volksbanken und Raiffeisenbanken keine der geplanten Erleichterungen für kleine und nicht komplexe Institute. Diese Entwicklung wird sich mit dem Bilanzsummenwachstum der nächsten Jahre noch verstärken. Der deutsche Gesetzgeber muss daher von einer Verschärfung der EU-Verordnung absehen und dafür sorgen, dass der im Europarecht verankerte Bilanzsummen-Schwellenwert von 5 Milliarden Euro hierzulande in voller Höhe zum Tragen kommt.

Auch der EU-Gesetzgeber ist gefragt. Wirtschaftswachstum, Inflation und Fusionen werden die Bilanzsummen der Regionalbanken weiter wachsen lassen. Bei einer Revision der EU-Verordnung sollte der Bilanzsummen-Schwellenwert daher dynamisiert und beispielsweise an die Wirtschaftsentwicklung angepasst werden.

Angelika Hösl-Sachs ist wirtschaftspolitische Senior Referentin beim Genossenschaftsverband Bayern.