Negativzinsen: Warum die expansive Geldpolitik der EZB nicht funktioniert und was sie besser machen könnte, erklärt der Leipziger Finanzwissenschaftler Gunther Schnabl.

Anzeige

Anzeige

Analysten und Finanzmarktexperten hatten bereits Monate zuvor spekuliert, Mitte September ließ Mario Draghi endlich die Katze aus dem Sack: Als Vermächtnis verkündete der scheidende Präsident der Europäischen Zentralbank (EZB) ein imposantes Lockerungspaket: Unter anderem beschloss der EZB-Rat, die Anleihekäufe mit einem monatlichen Umfang von 20 Milliarden Euro wieder aufzunehmen, die Langfristkredite gleichzeitig zu verbilligen und zu verlängern sowie den Einlagenzins um 0,1 Prozentpunkte auf -0,5 Prozent zu senken. Um den Effekt der Negativzinsen auf die Profitabilität der Banken abzuschwächen, wurden Freibeträge auf Konten bei der Zentralbank eingeführt.

In Deutschland fiel das Urteil über die September-Beschlüsse des EZB-Rats eindeutig aus: „Graf Draghila saugt unsere Konten leer“, titelte die Bild-Zeitung tags darauf in Anspielung auf die Folgen der dauerhaft niedrigen Sparzinsen. Die EZB-Politik sei nicht mehr tragbar, die Nebenwirkungen inzwischen zu gravierend, so häufig genannte Argumente. Die Kritik ist in vielerlei Hinsicht berechtigt. Gegen den Vorwurf, die Zentralbank handele willkürlich, muss man die EZB allerdings in Schutz nehmen.

Abschiedsvorstellung: Nach der Sitzung des EZB-Rats am 12. September 2019 verkündete der scheidende EZB-Präsident Mario Draghi (Mitte) ein imposantes geldpolitisches Lockerungspaket. Foto: ECB

Strategie definiert Leitplanken der Geldpolitik

Das Mandat der EZB, „die Preisstabilität zu gewährleisten“, ist in den europäischen Verträgen verankert (Art. 127, Abs. 1 AEUV). Die Strategie, die festlegt, was stabile Preise konkret sind, hat der EZB-Rat in den Anfangsjahren des Eurosystems festgelegt. Als „stabile Preise“ wurde dabei eine Teuerungsrate „auf mittlere Sicht unter, aber nahe zwei Prozent“ definiert. Als Indikator ziehen die Notenbanker den Harmonisierten Verbraucherpreisindex (HVPI) heran, der zur europaweit einheitlichen Messung der Inflation entwickelt wurde. Dabei ist nicht die aktuelle, sondern die mittelfristig prognostizierte Inflationsrate, das heißt die Teuerung in etwa ein bis drei Jahren, für die Notenbank von Bedeutung. Das hat einen einfachen Grund: Geldpolitische Maßnahmen wirken erst mit Zeitverzögerung auf das Preisniveau. Die aktuelle Inflationsrate kann die EZB also kaum steuern.

Zudem wird in der Strategie definiert, welche Faktoren in der geldpolitischen Analyse berücksichtigt werden müssen. Dazu gehört die Entwicklung der Realwirtschaft und der Finanzmärkte („wirtschaftliche Analyse“) sowie die Geldmengen- und Kreditentwicklung („monetäre Analyse“). Die monetäre Analyse ist ein Erbe der Deutschen Bundesbank, die über Jahrzehnte ebenfalls geldmengenorientierte Politik betrieben hat.

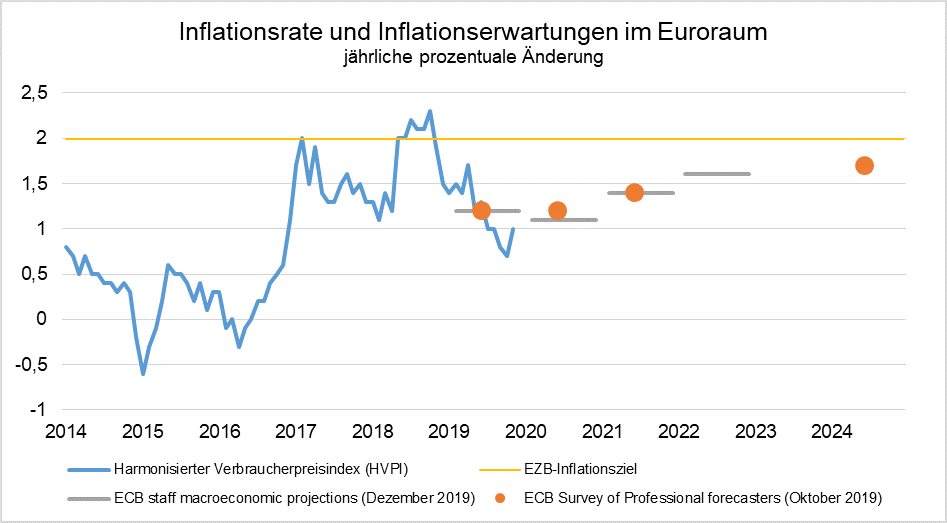

Inflationsziel für EZB schwer zu erreichen

Ihr Inflationsziel verfehlt die EZB aktuell – trotz der sehr expansiven Geldpolitik. Im November 2019 notierte der harmonisierte Verbraucherpreisindex mit 1,0 Prozent deutlich unter der Zwei-Prozent-Marke. Der Ausblick auf die nächsten Jahre treibt den Zentralbankern Sorgenfalten auf die Stirn. Von der EZB regelmäßig befragte Experten aus Finanzwirtschaft und Forschungsinstituten prognostizierten Anfang Oktober für 2020 eine Teuerung von lediglich 1,2 Prozent. Erst in fünf Jahren soll die Inflationsrate wieder auf 1,7 Prozent klettern und das EZB-Ziel annähernd erreicht werden. Auch die eigenen Experten der EZB gehen von einer eher gedämpften Preisentwicklung aus. Im Dezember 2019 schätzten sie die Inflationsrate für Ende 2022 auf lediglich 1,6 Prozent.

Vom Inflationsziel der EZB weit entfernt: Die Teuerungsrate im Euroraum bleibt dauerhaft niedrig. Quelle: EZB

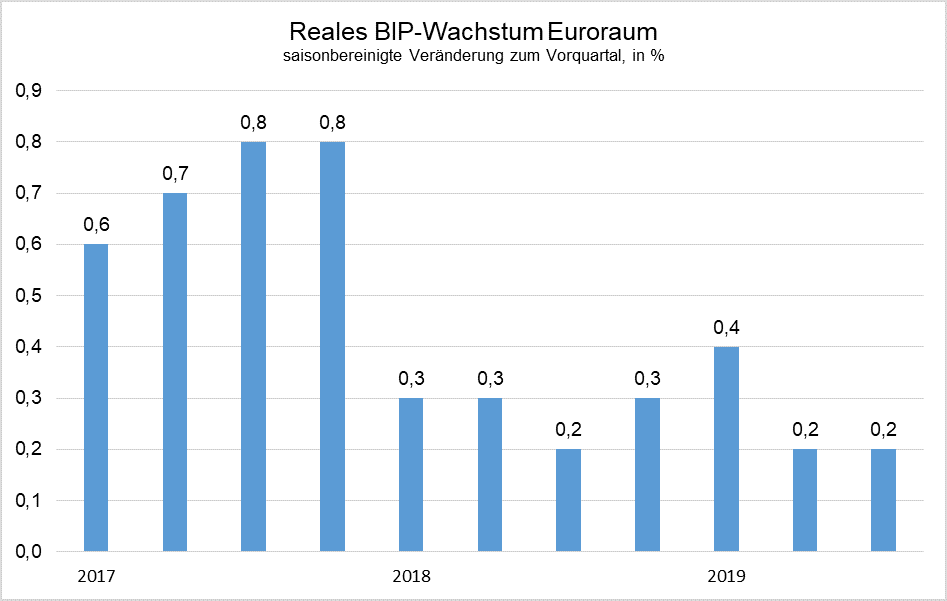

Hinzu kommt, dass die Konjunktur im Euroraum weiter schwächelt. Sowohl im zweiten als auch im dritten Quartal 2019 ist das BIP im Euroraum lediglich um 0,2 Prozent gewachsen. Konjunkturindikatoren, wie der „Economic Sentiment Indicator“ bewegen sich seit einiger Zeit tendenziell abwärts. Es ist daher nicht verwunderlich, dass sich der EZB-Rat auf den Folgesitzungen Ende Oktober und Mitte Dezember in seinem expansiven Kurs bestätigt fühlte. Er bekräftigte, die Leitzinsen so lange niedrig zu belassen, bis sich die Inflationserwartungen ausreichend dem Ziel angenähert hätten. Die Anleihekäufe sollen erst kurz vor einer EZB-Leitzinserhöhung beendet werden.

Die Konjunktur schwächelt: Im zweiten und dritten Quartal 2019 wuchs das Bruttoinlandsprodukt im Euroraum lediglich um 0,2 Prozent. Quelle: Eurostat

Zinsen bleiben niedrig

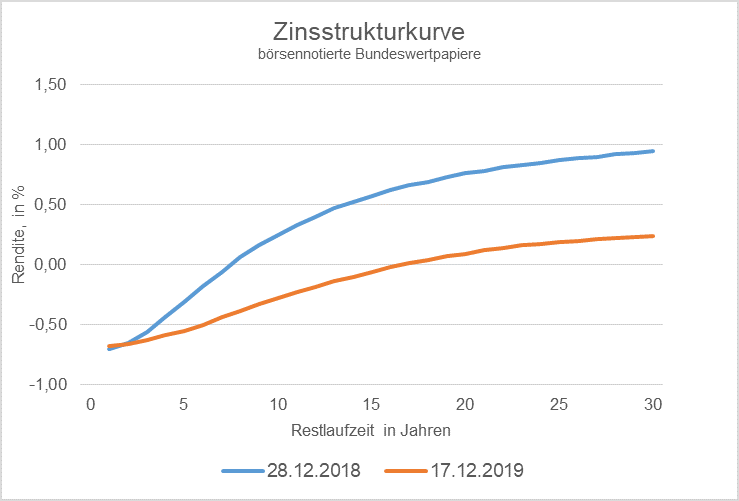

Handelsstreitigkeiten, der Brexit und die strukturelle Wachstumsschwäche im Euroraum sprechen nicht für bald steigende Inflationserwartungen. Denn geringeres Wirtschaftswachstum geht in der Regel mit geringerem Druck auf die Preise einher. Es ist also davon auszugehen, dass die Zinsen auf absehbare Zeit sehr niedrig und teils negativ bleiben werden. Das gilt für sämtliche Kreditlaufzeiten. Die EZB-Leitzinsen wirken insbesondere auf die kurzfristigen Geldmärkte. Gleichzeitig lassen die Anleihekäufe die Kurse an den Rentenmärkten steigen, was spiegelbildlich sinkende Renditen auf festverzinsliche Wertpapiere bedeutet. Der Unterschied zwischen kurz- und langfristigen Zinsen sinkt, die Zinsstrukturkurve wird immer flacher.

Rendite im negativen Bereich: Die Zinsstrukturkurve für börsennotierte Bundeswertpapiere wird immer flacher. Quelle: Deutsche Bundesbank

Der Zinsverfall ist ärgerlich für die Sparer und gefährdet das Geschäftsmodell der Regionalbanken. Denn die EZB-Politik belastet insbesondere das Zinsergebnis – ihre wichtigste Einnahmequelle. Vor einer besonderen Herausforderung stehen dabei Banken mit einer starken Einlagenbasis. Solange diese trotz weit ins Negative gedrifteter Geldmarktzinsen an der Nullverzinsung von Kundeneinlagen festhalten, erleiden sie einen Wettbewerbsnachteil gegenüber solchen Instituten, die sich zu Negativzinsen am Finanzmarkt refinanzieren. Die über einen längeren Zeitraum angelegte expansive Geldpolitik der EZB wird den Druck auch in den nächsten Jahren aufrechterhalten.

Lagarde will EZB-Strategie überprüfen

Einen Hoffnungsschimmer gibt es. Zwar ist das Handeln der EZB auf Basis ihrer Strategie durchaus schlüssig. Aber die Strategie ist nicht in Stein gemeißelt. Sie wurde zuletzt vor 16 Jahren überarbeitet. Die neue EZB-Präsidentin Christine Lagarde will die Strategie nun auf den Prüfstand stellen. Dazu gehört auch die Frage, ob das Inflationsziel von „unter, aber nahe zwei Prozent“ noch zeitgemäß ist und ob die von der Notenbank eingesetzten Mittel überhaupt wirksam sind. Volkswirtschaftliche Theorien sprechen dafür, dass es strukturelle Faktoren wie Demografie und technologische Innovationen sehr schwer und nur unter großen Nebenwirkungen möglich machen, das derzeitige Inflationsziel zu erreichen. Allerdings ist auch diese Theorie umstritten. In jedem Fall – und darauf hat sich die Präsidentin bereits festgelegt – wird das an der lockeren Geldpolitik auf absehbare Zeit nichts ändern.

Dr. Angelika Hösl-Sachs ist wirtschaftspolitische Senior Referentin beim Genossenschaftsverband Bayern.