Mitarbeiterbeteiligung: Genossenschaften können ihren Mitarbeitern Genossenschaftsanteile überlassen. Dafür gilt ab 2024 ein Freibetrag von 2.000 Euro. Was gibt es zu beachten?

Zur Beschleunigung der Energiewende hat der Gesetzgeber im Jahressteuergesetz 2022 einzelne steuerliche Hürden abgebaut. So müssen für Photovoltaik-Anlagen bis zu einer Leistung von 30 Kilowatt auf oder an Gebäuden keine Ertragsteuern mehr gezahlt werden. Für die Lieferung und Installation von PV-Anlagen fällt die Umsatzsteuer weg. Dafür wurden zum einen § 3 Nr. 72 EStG im Einkommensteuergesetz und zum anderen § 12 Abs. 3 UStG im Umsatzsteuergesetz neu eingefügt.

Steuerbefreiung nach § 3 Nr. 72 EStG

Der mit dem Jahressteuergesetz 2022 vom 16. Dezember 2022 neu ins Gesetz eingefügte § 3 Nr. 72 EStG stellt sämtliche Einnahmen und Entnahmen aus dem Betrieb von Photovoltaikanlagen (PV-Anlagen) mit einer installierten Bruttoleistung bis 30 Kilowatt (kW peak) von der Ertragsteuer frei. Die Steuerbefreiung gilt für PV-Anlagen, die auf, an oder in Einfamilienhäusern oder nicht Wohnzwecken dienenden Gebäuden (zum Beispiel Gewerbeimmobilien) installiert sind. Darüber hinaus sind Einnahmen aus PV-Anlagen, die auf, an oder in Mehrfamilienhäusern oder gemischt genutzten Gebäuden installiert sind, steuerbefreit, wenn pro Wohn- und Gewerbeeinheit die installierte Bruttoleistung von 15 kW peak nicht überschritten wird.

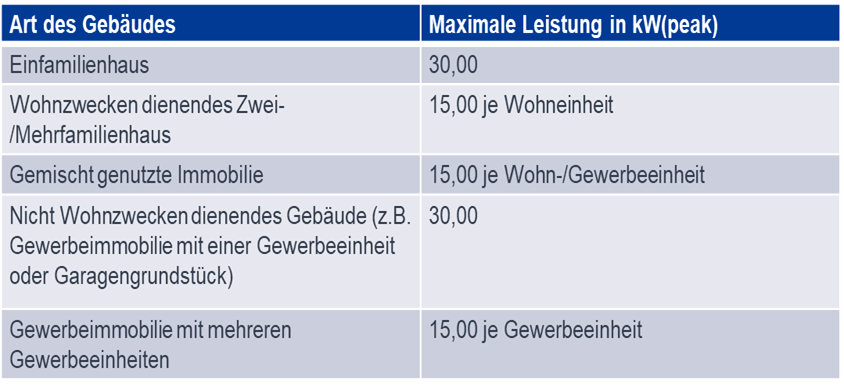

Die Steuerbefreiung nach § 3 Nr. 72 EStG erstreckt sich auf natürliche Personen, Mitunternehmerschaften (Personengesellschaften), Kapitalgesellschaften (AG, GmbH), eingetragene Genossenschaften sowie Betriebe gewerblicher Art. Bedingung ist, dass die betreffende PV-Anlage auf Dauer mit Gewinnerzielungsabsicht betrieben wird, sich auf, an oder in dem jeweiligen Gebäude befindet (einschließlich Nebengebäude, Carports, Garagen und Gartenhäuser). Zu beachten ist, dass Freiflächen-PV-Anlagen unabhängig von ihrer Größe nicht nach § 3 Nr. 72 EStG begünstigt sind. Vereinfacht lässt sich der sachliche Anwendungsbereich wie folgt darstellen:

Welche Photovoltaik-Dachanlagen sind von der Ertragsteuer befreit? Die Tabelle gibt Auskunft.

Bei der Prüfung der Anzahl der Wohn-/Gewerbeeinheiten ist regelmäßig auf die selbstständige Nutzbarkeit abzustellen. Der Betreiber der Anlage muss dabei nicht zwingend auch der Eigentümer des Gebäudes sein, auf, an oder in dem sich die Anlage befindet.

Rundschreiben: Steuerliche Hinweise zum Jahresabschluss 2023

Die Steuerberatung des Genossenschaftsverbands Bayern (GVB) hat für die Mitgliedsbanken die wichtigsten steuerlichen Neuerungen mit Relevanz für den Jahresabschluss 2023 in einem ausführlichen Rundschreiben zusammengefasst. Folgende Steuerthemen kommen zur Sprache:

- Steuerstrategie im aktuellen wirtschaftlichen Umfeld

- Erträge aus AIF-Fonds in der Rechtsform einer SCS

- Gesetzliche Neuregelung bei der AfA auf Gebäude und Möglichkeit des Nachweises einer kürzeren Nutzungsdauer

- Aktive und passive Rechnungsabgrenzungsposten A14/P06

- Rechtsprechung zur Abzinsung von Pensionsrückstellungen

- Rückstellung für die Aufbewahrung von Geschäftsunterlagen

- Steuerliche Behandlung von PV-Anlagen nach § 3 Nr. 72 EStG und § 12 Abs. 3 UStG

- Verlustrücktrag und Verlustvortrag

Das Rundschreiben mit den steuerlichen Hinweisen zum Jahresabschluss 2023 steht im GVB-Mitgliederportal zum Download bereit.

Freigrenze bei 100 kW Gesamtleistung

Die Steuerbefreiung nach § 3 Nr. 72 EStG findet nach der jetzigen Gesetzessystematik dort ihr Ende, wo die Gesamtleistung aller von einem Steuerpflichtigen betriebenen PV-Anlagen eine Gesamtleistung von 100 kW peak übersteigt. Bei der Gesamtleistung handelt es sich nach derzeitiger Regelung um eine sogenannte Freigrenze. Das heißt: Wenn die Gesamtleistung aller betriebenen PV-Anlagen die vorgenannte Grenze überschreitet, greift die Steuerbefreiung nach § 3 Nr. 72 EStG nicht mehr. Die Einnahmen aus den PV-Anlagen sind dann voll steuerpflichtig.

In diesem Zusammenhang macht die Steuerberatung des GVB aber schon jetzt darauf aufmerksam, dass es im Zuge der Verhandlungen über das Wachstumschancengesetz auf Anregung des Bundesrats zu einer Änderung dieser Systematik kommen soll: Die bisher als Freigrenze ausgestaltete Gesamtleistung aller PV-Anlagen von 100 kW peak soll in einen Freibetrag umgeändert werden. Dies würde dazu führen, dass selbst bei Überschreiten der Gesamtleistung noch ein Teil der Einnahmen steuerfrei bleiben. Bundestag und Bundesrat wollen noch im Februar 2024 im Vermittlungsausschuss über das Wachstumschancengesetz verhandeln. Die GVB-Steuerberatung wird den weiteren Verlauf der Verhandlungen verfolgen.

Die Steuerbefreiung gilt für Einnahmen ab dem 1. Januar 2022 und betrifft Einspeisevergütungen, Entgelte für anderweitige Stromlieferungen wie etwa an Mieter sowie Vergütungen für das Aufladen von E-Autos etc.

Betriebsausgabenabzugsverbot nach § 3c Abs. 1 EStG

Zu beachten ist, dass alle Betriebsausgaben, soweit sie in unmittelbarem wirtschaftlichen Zusammenhang mit dem Betrieb der begünstigten Anlagen stehen, steuerlich nach § 3c Abs. 1 EStG nicht abzugsfähig sind. Das betrifft insbesondere die Aufwendungen aus der Abschreibung der PV-Anlagen sowie laufende Instandhaltungs- und Reparaturaufwendungen. Diese Regel gilt analog zur Steuerbefreiung der PV-Anlagen ebenfalls rückwirkend seit 1. Januar 2022. Das Betriebsausgabenabzugsverbot greift jedoch maximal in Höhe der steuerfreien Einnahmen.

Auswirkungen auf die Gewerbesteuer

Die Steuerbefreiung nach § 3 Nr. 72 EStG, die für körperschaftsteuerpflichtige Betreiber wir Genossenschaften, GmbH und AG greift, schlägt über § 7 Satz 1 Gewerbesteuergesetz (GewStG) vollumfänglich auch auf die Gewerbesteuer durch. Die Rechtsnorm des § 3 Nr. 32 GewStG wurde ebenfalls entsprechend angepasst.

Neuregelungen in der Umsatzsteuer

Mit Wirkung zum 1. Januar 2023 wurde in Deutschland ein Nullsteuersatz in das Umsatzsteuergesetz eingefügt. Dieser in § 12 Abs. 3 UStG geregelte Steuersatz stellt eine Neuheit im Umsatzsteuerrecht dar, ist aber unionsrechtlich durch Art. 98 Abs. 2 Mehrwertsteuer-Systemrichtlinie (MwStSystRL) gedeckt.

§ 12 Abs. 3 UStG regelt, dass ab dem 1. Januar 2023 die Lieferung, der innergemeinschaftliche Erwerb, die Einfuhr sowie die Installation von PV-Anlagen einem Steuersatz von 0 Prozent unterliegen – es fällt also de facto keine Umsatzsteuer an (trotz Steuerbarkeit und Steuerpflicht). Voraussetzung: Die Leistungen müssen für den Betreiber einer PV-Anlage erbracht werden und diese muss im Inland steuerbar sein. Liegen die Voraussetzungen für die Anwendung des Nullsteuersatzes nach § 12 Abs. 3 UStG vor, so ist dieser anzuwenden, ein Wahlrecht besteht nicht.

Ebenfalls vom Nullsteuersatz erfasst sind die Nebenleistungen zur Lieferung, Installation und Inbetriebnahme der PV-Anlage wie etwa die Übernahme der Anmeldung zum Marktstammdatenregister, die Bereitstellung der Software zur Steuerung und die Lieferung von Materialien zur Befestigung der Anlagen (Nebenleistungen folgen umsatzsteuerrechtlich der Hauptleistung).

Zu beachten ist, dass die reine Vermietung von PV-Anlagen an den Betreiber nicht dem Nullsteuersatz unterliegt, da die Verfügungsmacht nicht wie bei einer Lieferung übertragen wird. Leasing oder Mietkaufmodelle können jedoch gegebenenfalls so ausgestaltet werden, dass sie vom Nullsteuersatz erfasst werden. Ebenfalls werden Serviceleistungen wie Wartung oder spätere Instandhaltung vom Nullsteuersatz nicht erfasst.

Um Missverständnissen vorzubeugen: Die Lieferung von Strom unterliegt nicht dem Nullsteuersatz, sondern nach wie vor dem regulären Steuersatz im Sinne des § 12 Abs. 1 UStG, mithin derzeit 19 Prozent.

Auswirkungen auf die Praxis

Bei der ertragsteuerrechtlichen Behandlung von Einnahmen aus PV-Anlagen im Sinne des § 3 Nr. 72 EStG sind die maßgeblichen Vorschriften zwingend zu beachten. Hier besteht kein Wahlrecht, um etwa auf die Steuerbefreiung zu verzichten. Das Betriebsausgabenabzugsverbot nach § 3c Abs. 1 EStG ist ebenfalls zwingend zu beachten. Die körperschaftsteuerliche Behandlung schlägt auf die Gewerbesteuer über. Für die Ausweisung der korrekten Umsatzsteuer sollte insbesondere auf die Richtigkeit der eingehenden Rechnungen aus der Installation geachtet werden.

Christian Kocheim ist Steuerberater und Rechtsanwalt im Bereich Steuern und Recht des Genossenschaftsverbands Bayern (GVB).

Unterstützung durch die GVB-Steuerberatung

Die GVB-Steuerberatung unterstützt die Mitglieder des Genossenschaftsverbands Bayern (GVB) gerne in allen steuerlichen Fragen, auch bei der Steuererklärung und dem Jahresabschluss.

Kontakt zur GVB-Steuerberatung: steuer(at)gv-bayern.de oder +49 89 2868-3820. Alle Dienstleistungen, Ansprechpartner und aktuelle Meldungen der GVB-Steuerberatung finden Verbandsmitglieder im GVB-Mitgliederportal.