Im Fokus: Die Mittelstandsfinanzierung und das Granularitätskriterium, keine Kompromisse bei der EU-Einlagensicherung, Kritik an Nachhaltigkeitsplänen aus Brüssel.

EU-Einlagensicherung: Scholz-Vorschläge schaden

Die Vorschläge von Bundesfinanzminister Olaf Scholz zur Weiterentwicklung der Bankenunion sind nicht der große Wurf. Das hat GVB-Präsident Jürgen Gros in einem Gastbeitrag für die Fachzeitschrift „bank und markt“ deutlich gemacht. „Blinder Aktionismus und der Wille, unter dem Deckmantel der europäischen Integration ein System durchzudrücken, das die logische Schrittfolge vertauscht, schadet am Ende mehr, als es nutzt“, schreibt Gros im Hinblick auf die Pläne für eine zentralisierte EU-Einlagensicherung. „Bevor man das Wort Bankenunion überhaupt in den Mund nimmt, sollte es darum gehen, Risiken abzubauen. Denn diese zu vergemeinschaften, führt in eine reine Transferunion und erweist der doch eigentlich angestrebten Stabilität einen Bärendienst.“

Ausgerechnet Draghi erhält Bundesverdienstkreuz

GVB-Präsident Jürgen Gros kritisiert, dass der ehemalige EZB-Präsident Mario Draghi mit dem Bundesverdienstkreuz ausgezeichnet werden soll. Dem „Münchner Merkur“ und der „tz“ sagte Gros: „Mit Draghi soll nun ausgerechnet derjenige ausgezeichnet werden, der maßgeblich die deutschen Sparer enteignet hat.“ Die von ihm eingeführte Niedrigzinspolitik habe Sparern und Banken große Probleme eingebrockt. Die Ehrung sei daher „irritierend“.

Meldepflichten: Kleinere Banken profitieren

Das Bundesfinanzministerium will dafür sorgen, dass möglichst viele kleine Banken von den auf EU-Ebene beschlossenen Erleichterungen bei Melde- und Offenlegungspflichten profitieren. Der Entwurf für ein „Risikoreduzierungsgesetz“ sieht vor, dass Kreditinstitute bis zu einer Bilanzsumme von 5 Milliarden Euro als „klein und nicht komplex“ eingestuft und entlastet werden. Die einschlägigen EU-Vorgaben erlauben den Mitgliedsstaaten, einen geringeren Schwellenwert festzulegen. Dass das Ministerium von dieser Möglichkeit keinen Gebrauch machen will, begrüßt der GVB.

Der Verband hatte im europäischen Gesetzgebungsverfahren intensiv für eine weitreichende Definition kleiner und nicht komplexer Banken geworben. Weil eine steigende Kreditvergabe an die Realwirtschaft und Fusionen unter Kreditinstituten dazu führen, dass die Bilanzsummen der Regionalbanken fortwährend steigen, sollte aus Sicht des GVB in den europäischen Regelwerken ein mitwachsender Schwellenwert vorgesehen werden.

Negativzinsen differenziert betrachten

GVB-Präsident Jürgen Gros hat dafür geworben, Negativzinsen und Verwahrentgelte differenziert zu betrachten. In der „Bayerische Gemeindezeitung“ nahm Gros die bayerischen Volksbanken und Raiffeisenbanken in Schutz: „Faktisch geht es darum, gegenüber Neukunden ein Signal zu setzen, deren Einlagen Kosten verursachen“, wird er zitiert. Viele Institute hätten einen Überhang an Einlagen. Es sei für sie unattraktiv, zusätzliches Geld anzunehmen.

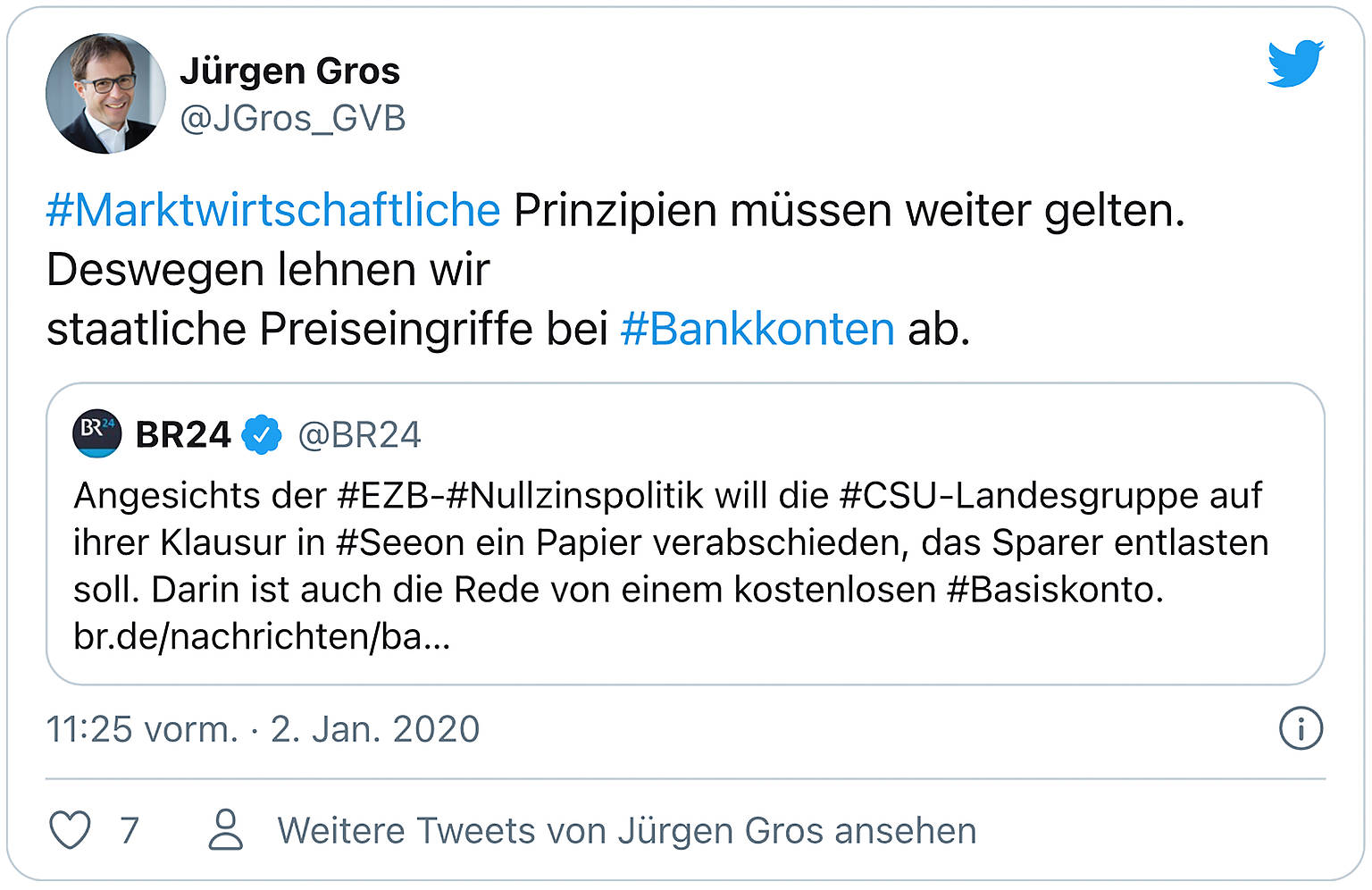

GVB kritisiert kostenloses Basiskonto

Die CSU-Landesgruppe im Bundestag hat auf ihrer Klausurtagung über ein kostenloses Basiskonto debattiert. Der GVB hat diese Idee kritisiert: „Marktwirtschaftliche Prinzipien sollen trotz der von der EZB-Niedrigzinspolitik heraufbeschworenen Situation gültig bleiben“, wird GVB-Präsident Jürgen Gros in der „Börsen-Zeitung“ zitiert. Staatliche Preisvorgaben seien unnötig. Der Vorschlag der CSU-Landesgruppe sei „zutiefst irritierend“ und habe „populistische Züge“, sagte Gros im Interview mit dem „Deutschlandfunk“. Unter anderem im „Bayerischen Rundfunk“, in der „Frankfurter Allgemeinen“ und in der „Passauer Neuen Presse“ äußerte sich der Verband ebenfalls ablehnend.

Die Kritik machte der GVB auch in Gesprächen mit mehreren CSU-Abgeordneten deutlich. Zwischenzeitlich wurde der Vorschlag aus der Landesgruppe erheblich abgeschwächt (zu den Ergebnissen der Klausurtagung): Statt Banken zu verpflichten, will die CSU nun gemeinsam mit ihnen ein Basiskonto entwickeln. Damit sollen Gehalt und Miete kostenlos abgewickelt werden können.

Zudem machen die Abgeordneten jetzt deutlich, dass sie die Belastung der Institute durch unnötige Regulierung prüfen und möglichst für Entlastungen sorgen wollen. Wie man die sich aus den Forderungen ergebenden Zielkonflikte politisch auflösen möchte, ist noch offen.

Gros spricht mit Europapolitikern der Union

Für die deutsche EU-Politik ist 2020 ein entscheidendes Jahr. Erstmals nach über zwölf Jahren übernimmt die Bundesrepublik im Juli wieder den Vorsitz des Europäischen Rats. Die nahende Präsidentschaft stand im Mittelpunkt eines Treffens von GVB-Präsident Jürgen Gros mit der Arbeitsgruppe Europa der CDU/CSU-Fraktion im Bundestag. Mit den Europapolitikern tauschte sich Gros über die Schwerpunkte der deutschen Ratspräsidentschaft im Bereich der Wirtschafts- und Währungspolitik aus.

Konkrete Themen waren die Agenda für ein nachhaltiges Finanzwesen und die finale Umsetzung von Basel III in der EU. Auch die umstrittenen Pläne für eine Vergemeinschaftung der Einlagensicherung sowie die Überarbeitung der EZB-Strategie kamen zur Sprache. Gros appellierte an die Abgeordneten, die Ratspräsidentschaft mitzugestalten und eigene Impulse zu setzen.

Immobilienkredite: GVB gegen neue Meldepflicht

Das Bundesfinanzministerium will sämtliche Banken in Deutschland verpflichten, zusätzliche Daten zur Wohnimmobilienfinanzierung zu melden. Einen entsprechenden Verordnungsentwurf hat das Ministerium kurz vor Weihnachten präsentiert. In einer Stellungnahme an das bayerische Wirtschaftsministerium kritisiert der GVB den Vorstoß. Der deutsche Wohnimmobilienmarkt zeichne sich dadurch aus, dass Immobilienkäufer durch lange Zinsbindungsfristen vor unerwartet steigenden Zinszahlungen geschützt sind. Berücksichtigen Banken Immobilien als Kreditsicherheit, setzen sie nicht den Marktwert an. Sie stellen stattdessen auf den niedrigeren Beleihungswert ab.

Angesichts der hohen Stabilität der Immobilienfinanzierung stiftet die vom Finanzministerium angestrebte Datenerfassung kaum einen Mehrwert, analysiert der Verband. Vielmehr schaffe sie für die Kreditinstitute zusätzliche Bürokratie: Unverhältnismäßig stark belastet das kleine und mittlere Banken. Vor diesem Hintergrund sei der vom Ministerium angesetzte Umsetzungsaufwand für die Wirtschaft mit 1,4 Millionen Euro deutlich zu gering.

Auch in Anbetracht der Entwicklung auf europäischer Ebene ist ein rein deutsches Wohnimmobilienkredit-Meldewesens kritisch zu sehen: Sollte die EZB eines Tages ihr AnaCredit-Meldeschema auf Wohnungsbaukredite ausweiten, werden erneut umfangreiche Anpassungsarbeiten in den Meldesystemen der Institute erforderlich. Der GVB will deshalb den Umfang des geplanten Meldewesens deutlich reduzieren. Das bayerische Wirtschaftsministerium teilt die Einwände des Verbands und hat wesentliche Kritikpunkte in seiner Stellungnahme an das Bundesfinanzministerium aufgegriffen.

Herausforderung für das Geschäftsmodell

Die Herausforderungen für Volksbanken und Raiffeisenbanken werden durch das Niedrigzinsumfeld und die Geldpolitik der Europäischen Zentralbank (EZB) größer. Das hat GVB-Präsident Jürgen Gros in einem Gastbeitrag für die „Bayerische Staatszeitung“ deutlich gemacht. Das Geschäftsmodell der Genossenschaftsbanken sei einfach und bestechend: Kundeneinlagen in der Region einsammeln und als Kredite ausgeben. Es werde aber zunehmend eingeengt. Verwahrentgelte und Negativzinsen alleine würden die Probleme nicht lösen. „Sie können lediglich ein Baustein sein, um das Fundament für das eigentliche Kerngeschäft zu stabilisieren – nämlich Kunden verlässlich mit Krediten zu versorgen“, schreibt Gros.

EZB senkt Aufsichtsgebühren für kleine Banken

Bayerische Genossenschaftsbanken zahlen jährlich hohe Gebühren für die EZB-Aufsicht. Für kleinere Banken soll diese Belastung nun sinken: Die Europäische Zentralbank (EZB) will ihre Gebührenstruktur umstellen (zur Pressemitteilung der Notenbank). Die Mindestgebühr soll für Institute mit einer Bilanzsumme von weniger als 1 Milliarde Euro halbiert werden. Ursprünglich hatte die EZB geplant, nur Banken mit einer Bilanzsumme von unter 500 Millionen Euro zu entlasten. Auf Drängen des GVB und anderer Bankenverbände hat die EZB nachgebessert: Für die bayerischen Volksbanken und Raiffeisenbanken ergibt sich dadurch eine Entlastung in sechsstelliger Höhe.

Die Aufseher folgten den Empfehlungen des Verbands auch in anderen Punkten: Für die Gebühren wird die EZB vorhandene Aufsichtsdaten wiederverwenden. Damit müssen die Institute nicht mehr separate Daten melden. Darüber hinaus hat die Notenbank zugesagt, ihre Gebührenbescheide in der jeweils gewünschten Sprache an das Institut zu richten. Dafür hatte sich der GVB als einziger Bankenverband eingesetzt. Die überarbeitete Gebührenstruktur soll erstmals für das Jahr 2020 gelten. Die neuen Bescheide erhalten die Institute dann voraussichtlich im März 2021.

GVB diskutiert über Nachhaltigkeit im Finanzwesen

Wie wirken sich die EU-Vorhaben für ein nachhaltiges Finanzwesen auf die Finanzierung des Mittelstands aus? Diese Frage stand im Zentrum mehrerer Gespräche, die der GVB zusammen mit Vertretern oberbayerischer Kreditinstitute in Brüssel geführt hat. Neben den Europaabgeordneten Sven Giegold (Grüne) und Engin Eroglu (Freie Wähler) tauschte sich der Verband auch mit hochrangigen Vertretern der EU-Kommission aus und nahm an einer Veranstaltung des Bayerischen Industrie- und Handelskammertags (BIHK) teil. Dabei betonte der GVB, dass der Mittelstand weiterhin gute Finanzierungsbedingungen vorfinden müsse, um Investitionen in nachhaltige Innovationen tätigen zu können. Bürokratische Nachhaltigkeitspflichten und andere Finanzierungshemmnisse sollten vermieden werden.

Außerdem warnte der Verband davor, die Eigenkapitalpuffer der Banken für grüne Investitionen abzusenken. Es sei nicht nachgewiesen, dass solche Geldanlagen per se risikoärmer sind als konventionelle Finanzierungen.

Die „Sustainable Finance“-Agenda der EU umfasst ein Bündel regulatorischer Maßnahmen. Diese sollen das Finanzwesen stärker auf Klima- und Umweltschutz trimmen. Erst im Dezember hatten die europäischen Gesetzgeber mit der sogenannten Taxonomie eine einheitliche Definition des Nachhaltigkeitsbegriffs [mit Link auf Einspruch zur Taxonomie in der aktuellen Ausgabe] festgelegt.

Diskussion über „Sustainable Finance“: Der BayWa-Vorstandsvorsitzende Klaus Josef Lutz (li.) und der schwäbische Europaabgeordnete Markus Ferber (2. v. li.) auf einer Veranstaltung des Bayerischen Industrie- und Handelskammertags (BIHK) in Brüssel. Foto: IHK für München und Oberbayern

Basel III: GVB schickt Stellungnahme nach Brüssel

In einer Stellungnahme an die EU-Kommission wirbt der GVB dafür, bei der Umsetzung der finalen Basel III-Standards auf die Bedürfnisse der Realwirtschaft zu achten. Das heißt aus Sicht des Verbands auch: keine höheren Kapitalanforderungen für Mittelstandskredite. Eine Härtung des sogenannten Granularitätskritieriums, die auf eine Verschärfung der Kapitalunterlegungspflichten für kleinere Instituten hinausliefe, lehnt der GVB ab. Auch für Immobilienfinanzierungen sollten die Anforderungen nicht verschärft werden. Eine Umsetzung der im Basel III-Regelwerk angelegten Neuerungen liefe jedoch genau auf eine solche Verschärfung hinaus.

Der GVB fordert außerdem, die fairen Rahmenbedingungen für die Kooperation von kleinen und mittleren Kreditinstituten in Verbünden zu erhalten. Das auf internationale Großbanken ausgerichtete Baseler Rahmenwerk kennt solche Verbundstrukturen nicht. Um der besonderen Struktur des hiesigen Bankensektors Rechnung zu tragen, sind in der EU-Bankenregulierung spezielle Regeln vorgesehen, etwa für die Kapitalunterlegung für Beteiligungen an Verbundunternehmen. Diese müssen aus Sicht des GVB beibehalten werden.

Bundesrat berät über EU-Bankenregulierung

In einer Stellungnahme an das bayerische Wirtschaftsministerium plädiert der GVB dafür, in den künftigen EU-Bankenregeln die Verbundstrukturen der hiesigen Kreditwirtschaft zu berücksichtigen. Das gilt insbesondere für die Kapitalanforderungen: Für Anteile an Verbundunternehmen muss in Europa – abweichend vom internationalen Basel III-Standard – weniger Kapital vorgehalten werden als für andere Unternehmensbeteiligungen. Diese Regelung will der GVB beibehalten. Die Stellungnahme des Verbands fließt in die Positionierung des Wirtschaftsministeriums ein, das im Bundesrat eine Resolution zur Umsetzung der finalen Basel III-Regeln in Europa mitgestaltet.

Wenig hilfreich ist aus Sicht des GVB ein Wahlrecht für Banken zwischen der risikoorientierten Kapitalunterlegung und einer höheren, ungewichteten Eigenkapitalanforderung (Leverage Ratio). Das hatten einige Bundesländer gefordert. Die risikobasierte Kapitalunterlegung wird jedoch seit Jahrzehnten erfolgreich praktiziert und sorgt für stabile Regionalbanken. Zielführender wäre es, im risikoorientierten Ansatz auf einfache Methoden und stabile Risikogewichte zu setzen. Der Bundesrat wird nach den Ausschussberatungen über die Resolution abstimmen.

Christoph Spöckner ist stellvertretender Pressesprecher des Genossenschaftsverbands Bayern.

Daniel Fischer ist Senior Referent Wirtschaftspolitik beim Genossenschaftsverband Bayern.