Bildungsbegleiter: Viele bayerische Kreditgenossenschaften entwickeln sich zu Omnikanalbanken. Eine neue Online-Plattform der ABG hilft ihnen, die Mitarbeiter dafür fit zu machen.

Die Kunden der bayerischen Volksbanken und Raiffeisenbanken finden zunehmend Gefallen an digitalen Finanzdienstleistungen. Darauf reagieren die Kreditinstitute mit ihrer Omnikanal-Strategie. Die Veränderungen wirken sich unmittelbar auf die Personalbesetzung und die Personalentwicklung in der Vertriebsbank aus. Wie können die Kreditinstitute vor diesem Hintergrund die erforderlichen quantitativen und qualitativen Mitarbeiterkapazitäten planen?

Dazu hat der Genossenschaftsverband Bayern (GVB) ein Tool zur Kapazitätenberechnung für die Privatkundenbank entwickelt. Das Werkzeug entstand in einem GVB-internen Projekt zur Umsetzung des Strategieprojekts KundenFokus Privatkunden und wurde aus Mitteln des Zentralen Werbefonds der bayerischen Genossenschaften (ZWF) finanziert. Es steht den bayerischen Volksbanken und Raiffeisenbanken bis Ende Dezember 2018 im VR-Baukasten (zugangsbeschränkt) sowie ab Mitte Januar 2019 im neuen MuV-Manager zur Selbstanwendung kostenlos zur Verfügung. Es basiert auf dem Tabellenkalkulationsprogramm Excel und lässt sich einfach bedienen. Weitere Informationen gibt es auch im Mitgliederbereich der GVB-Webseite.

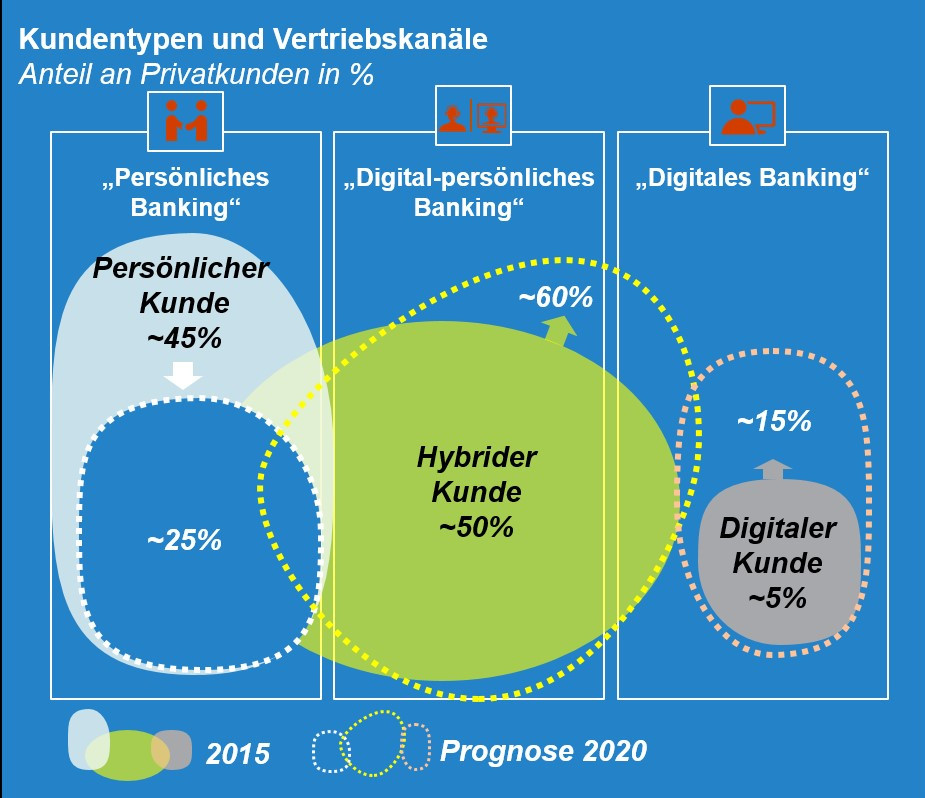

Mit dem Kapazitätsberechnungstool können die bayerischen Kreditgenossenschaften die heute und in Zukunft erforderlichen Mitarbeiterkapazitäten für Service und Beratung in den Vertriebskanälen persönliches Banking (Filiale), digital-persönliches Banking (KundenServiceCenter beziehungsweise KundenDialogCenter) sowie digitales Banking (Online-Filiale) berechnen. Daraus lässt sich auf Gesamtbankebene eine entsprechende Personalstrategie ableiten. Das Tool kann die benötigten Kapazitäten für das aktuelle Jahr sowie die Jahre 2020 und 2025 abbilden.

Vier Bausteine zur Vertriebsstrategie der Zukunft

Das Kapazitätsberechnungstool alleine reicht jedoch in der Regel nicht aus, um fundierte Aussagen zur Planung der Mitarbeiterkapazitäten zu erzielen. Der GVB empfiehlt den bayerischen Volksbanken und Raiffeisenbanken daher ein strukturiertes Vorgehen im Rahmen von KundenFokus Privatkunden. Die Projektstruktur besteht dabei aus vier Bausteinen (siehe Grafik), die alle vom GVB mit eigenen Unterstützungsleistungen begleitet werden.

Baustein 1: Das Zielbild für die künftige digitale Vertriebsbank wird definiert. Die strategischen Eckpunkte dazu werden in einem schlanken Prozess mit Hilfe des vom GVB entwickelten Konzepts der Standortbestimmung festgelegt. Das Angebot wurde in „Profil“ in den Ausgaben 10/2017 (PDF) und 12/2017 (PDF) ausführlich beschrieben.

Baustein 2: Die Kundengruppen und ihre Potenziale werden neu geordnet. Auch hierbei werden die bayerischen Volksbanken und Raiffeisenbanken vom GVB mit dem Workshop „Kundensegmentierung Neu“ unterstützt. Eine sorgfältige Kundensegmentierung ist die Grundlage einer effizienten Vertriebssteuerung und gleichzeitig die Ausgangsbasis für die Organisation der Mitarbeiterkapazitäten in diesem Bereich. Auf Basis einer umfangreichen Datenanalyse werden sowohl die Kundensegmente wie auch die vorhandenen Kundenpotenziale ermittelt. Dabei werden die neuen Segmentierungskriterien des Bundesverbands der Deutschen Volksbanken und Raiffeisenbanken (BVR) angewendet. Die Hauptsegmente „Private Banking“, „Betreuungskunde“ und „Servicekunde“ werden zusätzlich um die Dimensionen „Filialkunde“, „hybrider Kunde“ und „digital affiner Kunde“ erweitert. Daraus entsteht eine mehrdimensionale Darstellung der Kundenpotenziale.

Mit diesem Modell lassen sich auch bisher nicht betreute Kunden zum Beispiel einem künftigen KundenDialogCenter zuordnen, wenn bei ihnen das entsprechende Potenzial identifiziert wurde. Auf diese Weise wird sichergestellt, dass die Kunden in einem definierten Angebot überwiegend ihren bevorzugten Vertriebskanal wählen können. Mithilfe der Kundensegmentierung fällt es den Kreditgenossenschaften zudem leichter, segmentspezifische Vertriebsstrategien auszuarbeiten und die Betreuungsintensität der Kundengruppen festzulegen. Das ist auch die Basis für die Optimierung der Mitarbeiterressourcen in diesem Bereich.

Baustein 3: Die Erkenntnisse aus der Standortbestimmung und der Kundensegmentierung werden in das Kapazitätsberechnungstool eingespeist und eine Datengrundlage erarbeitet. In das Werkzeug sind alle bereits verfügbaren Erkenntnisse aus dem Strategieprojekt KundenFokus Privatkunden zur Personalplanung berücksichtigt.

Der Verband bietet seinen Mitgliedsbanken an, die relevanten Informationen zur Vertriebsstrategie und zum Marktbearbeitungskonzept (Baustein 1) sowie zu den Kundensegmenten (Baustein 2) bereits im Vorfeld im Kapazitätsberechnungstool einzupflegen, wenn die dazu erforderlichen Informationen bereits vorliegen. Zusätzlich werden noch die innerhalb eines Jahres im Banksystem (agreeBAP) aufgerufenen Funktionen für Service und Beratung über eine Individuelle Datenabfrage (IDA) ausgelesen und im Kapazitätsberechnungstool hinterlegt.

In einem Workshop bei der Mitgliedsbank vor Ort werden die Vorgaben und Daten gemeinsam mit dem GVB verifiziert. Dabei werden die relevanten Geschäftsvorgänge den Bereichen Service oder Beratung zugeordnet und die jeweiligen Bearbeitungszeiten besprochen. Das bietet den Banken die Möglichkeit, entweder Standardzeiten oder selbst ermittelte Zeiten im Kapazitätsberechnungstool zu verwenden. Zusätzlich kann noch eine Vielzahl von Parametern für die Feinjustierung hinterlegt werden. Auch diese Details werden gemeinsam besprochen, etwa das vermutete Kundenverhalten gemäß der Kundentypen und Vertriebskanäle (siehe Schaubild).

Die im Kapazitätsberechnungstool eingepflegten Daten und Parameter ergeben im Anschluss ein erstes Bild zum aktuellen Stand der Privatkundenbank. Danach kann über eine Vielzahl von Eingabeparametern simuliert werden, wie sich Veränderungen auf das Institut auswirken. Damit erhalten die bayerischen Volksbanken und Raiffeisenbanken einen guten Überblick über die heutigen und zukünftig benötigen Mitarbeiterkapazitäten für die drei Vertriebskanäle „Persönliches Banking“, „Digital-persönliches Banking“ und „Digitales Banking“ sowie für Servicekapazitäten, der erstmals mit konkreten Zahlen unterfüttert ist. Das schafft die Grundlage für die weitere Personalplanung, die dann in den VR-BusinessPlan einfließen kann.

Baustein 4: Der aus dem Kapazitätsberechnungstool abgeleitete Mitarbeiterbedarf wird in ein Personalentwicklungskonzept gegossen. Dieses kann zum Beispiel folgende Maßnahmen enthalten:

- Fortbildungen für Mitarbeiter (Markt und Marktfolge) zu den digitalen Banking-Anwendungen der Volksbanken und Raiffeisenbanken wie etwa der VR-BankingApp

- Qualifizierungskonzepte für Mitarbeiter, zum Beispiel für den Einsatz im KundenServiceCenter oder KundenDialogCenter

- Analyse der aktuellen und zukünftig erforderlichen Rollenprofile der Mitarbeiter zur Planung des weiteren Personalbedarfs

Mehr Kapazitäten für die Online-Filialen

Bei den Volksbanken und Raiffeisenbanken, die das Kapazitätsberechnungstool des GVB bereits nutzen, hat sich der Einsatz bewährt. Sie haben auf Basis des heutigen Personalbestands eine Projektion abgeleitet, wie sich die Entwicklung zur Omnikanalbank und die zunehmende Präferenz der Kunden für digital-persönliches oder digitales Banking auf die benötigten Mitarbeiterkapazitäten auswirkt. Dabei wurde klar, dass im Service und der persönlichen Beratung in Zukunft deutlich weniger Mitarbeiter gebraucht werden, wohingegen im digital-persönlichen Banking zusätzliches Personal für den Einsatz im KundenService- oder KundenDialogCenter benötigt wird. Darüber hinaus sind weitere Kapazitäten für die Betreuung der Online-Filialen und des Prozessmanagements zu schaffen, um den Nutzern attraktive Selbstberatungstools und positive Kundenerlebnisse anzubieten.

Die Kreditinstitute werden in Zukunft verstärkt in entsprechende Weiterbildungsprogramme investieren müssen, um die Mitarbeiter auf ihre zukünftigen Aufgaben vorzubereiten. Dabei ist es wichtig, die Veränderungen aktiv zu steuern. Dazu hat der GVB zusammen mit der Akademie Bayerischer Genossenschaften (ABG) den Bildungsbegleiter erarbeitet, der den bayerischen Volksbanken und Raiffeisenbanken seit Dezember 2018 zur Verfügung steht. Die Online-Plattform bietet den Banken unter anderem

- ein Zielbild, welche Mitarbeiterrollen und Stellenprofile auf dem Weg zur Omnikanal-Bank benötigt werden, inklusive der zugehörigen Beschreibungen und Dokumente,

- Unterstützung bei der Ausschreibung der entsprechenden Stellen,

- passgenaue und sofort buchbare Qualifizierungsangebote für die entsprechenden Rollenprofile,

- Unterstützung bei der Auswahl geeigneten Personals,

- sowie passende Begriffserklärungen aus dem Projekt KundenFokus Privatkunden.

Workshops und weitere Informationen

Der GVB begleitet den Einsatz des Kapazitätsberechnungstools bei den bayerischen Volksbanken und Raiffeisenbanken mit einem standardisierten Workshop inklusive einer Umsetzungsempfehlung. Gleiches gilt für die Standortbestimmung und die Kundensegmentierung. Bei der Weiterqualifizierung der Mitarbeiter (Bildungsbegleiter) bieten sowohl der GVB als auch die ABG ihre Unterstützung an. Weitere Informationen zum Kapazitätsberechnungstool und ein passgenau zugeschnittenes Angebot erhalten die bayerischen Volksbanken und Raiffeisenbanken von GVB-Bankenbetreuer Manfred Karl mkarl@gv-bayern.de (089/2868-3864) oder ihrem persönlichen Bankenbetreuer.

Manfred Karl ist Bankenbetreuer beim Genossenschaftsverband Bayern.