Stabilitätsanker: Die Volksbanken und Raiffeisenbanken im Freistaat sind nach dem Lehman-Desaster noch stärker und stabiler geworden. Warum?

Anzeige

Anzeige

Zehn Jahre sind seit der Insolvenz der US-Investmentbank Lehman Brothers im September 2008 vergangen. Sie markierte den Beginn einer globalen Finanzkrise. Bereits im Sommer 2007 hatte die Deutsche Industriebank AG eine Ad-hoc-Mitteilung veröffentlicht, sie sei auf Grund von Geschäften am US-Hypothekenmarkt in Schieflage geraten. Kurz darauf reagierte die Europäische Zentralbank (EZB) auf stark gestiegene Geldmarktsätze mit der Bereitstellung von Liquidität, was jedoch ein Austrocknen des Interbankenmarkts auf Grund des wachsenden Misstrauens zwischen den Banken nicht verhindern konnte. Viele Finanzinstitute gerieten deshalb in Zahlungsschwierigkeiten, was schließlich im Jahr 2008 im Bankrott von Lehman Brothers gipfelte.

In der Folge mussten zahlreiche Regierungen ihre heimischen Banken mit staatlichen Mitteln unterstützen, was wiederum einige Staaten in finanzielle Schwierigkeiten brachte. Dies trug maßgeblich zur Auslösung der Staatsschuldenkrise in Europa im Jahr 2010 bei, deren Nachwirkungen noch heute zu spüren sind.

Die Schwächen des europäischen Finanzsystems

Die Finanzkrise und die folgende Staatsschuldenkrise haben die Schwächen im europäischen Finanzsystem aufgedeckt. Exzessive Kreditvergabe wurde durch überwiegend kurzfristige Verbindlichkeiten finanziert, bei deutlich zu geringer Kapitalisierung. Zum opportunistischen Verhalten der Banken kam eine (aus nachträglicher Sicht) unzureichende Regulierung, insbesondere von Liquiditäts- und Kreditrisiken. Darüber hinaus wurden die Banken in ihren eigenen Ländern reguliert, was insbesondere in der Krise dazu führte, dass Aufsichtsbehörden wissentlich die Schwächen ihrer „eigenen“ Banken (sogenannte „Forbearance“) ignorierten, um diese nicht mit einem Wettbewerbsnachteil zu belasten. So geriet im Jahr 2011 die belgische Bank Dexia innerhalb von nur drei Monaten nach einem mit Bravour bestandenen Stresstest in massive finanzielle Schwierigkeiten, erhielt Staatshilfe und wurde schlussendlich aufgespalten.

Mit der Einführung von Basel II im Jahr 2004 wurde das zur Kreditunterlegung benötigte Kapital entweder mit dem Kreditrisikostandardansatz (KSA) oder mit einem auf internen Beurteilungen basierenden Ansatz (IRB) bestimmt. Der KSA nimmt eine Risikobewertung anhand pauschaler Anlagekategorien vor, während beim IRB-Ansatz bankinterne Modelle herangezogen werden. Das regulatorische Kapital muss dann mindestens 8 Prozent der ermittelten risikogewichteten Aktiva betragen. Insbesondere die IRB-Ansätze wurden seitens der Banken aktiv ausgenutzt, um Kreditnehmern trotz erhöhtem Risiko ein geringeres Risikogewicht im Vergleich zum KSA zuzuweisen und so weniger Kapital vorzuhalten.

„Die Verstrickung von Bank und Staat trug maßgeblich zur Schwere der europäischen Staatsschuldenkrise bei.“

Hinzu kam die regulatorisch bevorzugte Behandlung von Staatsschulden, welche faktisch dazu führte, dass Schulden aller EU-Mitgliedsstaaten ein Risikogewicht von Null zugeordnet wurde und somit kein Kapital vorgehalten werden musste. Darüber hinaus sind Staatsschulden von der Regelung für Konzentrationslimits befreit. Das hat dazu geführt, dass Banken massiv in Staatsanleihen, insbesondere in die des eigenen Lands, investiert haben. Die so geförderte Verstrickung von Bank und Staat trug maßgeblich zur Schwere der europäischen Staatsschuldenkrise bei.

Weitere Probleme waren die Größe der betroffenen Banken, was zum „Too-Big-To-Fail“-Problem führte, eine uneinheitliche Abwicklung von Bankinsolvenzen zwischen den EU-Mitgliedsstaaten sowie die Konzentration der Regulierung auf Bankebene bei gleichzeitiger Vernachlässigung von systemischen Risiken.

Reaktionen auf die Finanzkrise

Die Reaktionen auf die Finanzkrise haben mehrere Dimensionen, drei scheinen besonders relevant:

1. Zum einen wurde im Jahr 2010 das Europäische System der Finanzaufsicht (ESFS) eingeführt, das aus teilweise neu geschaffenen Institutionen zur Finanzaufsicht auf der Mikro- und Makroebene besteht. Hierzu gehören der Europäische Ausschuss für Systemrisiken (ESRM), die drei europäischen Aufsichtsbehörden EBA (Bankenaufsicht), ESMA (Wertpapier- und Marktaufsicht) sowie EIOPA (Versicherungsaufsicht) sowie die nationalen Aufsichtsbehörden. Die Aufgabe des ESFS und damit der Behörden ist es, für eine kohärente und konsistente Finanzaufsicht innerhalb der EU zu sorgen.

2. Des Weiteren wurde im Jahr 2012 die Einführung einer Europäischen Bankenunion beschlossen, die sich aus drei Pfeilern zusammensetzt. Dem Single Supervisory Mechanism (SSM), der die Bankenaufsicht von Großbanken in der Eurozone auf die EZB überträgt (alle anderen Banken werden weiterhin von den jeweiligen nationalen Behörden beaufsichtigt), dem Single Resolution Mechanism (SRM), der für eine einheitliche Abwicklung insolventer Banken sorgen soll, und letztlich das European Deposit Insurance Scheme (EDIS) als gemeinsame europäische Einlagensicherung. Die Zielsetzung der Bankenunion ist es, innerhalb der EU für mehr Transparenz in der Regulierung und Abwicklung zu sorgen, eine Gleichbehandlung von nationalen und internationalen Bankgeschäften zu erwirken, die finanzielle Gesundheit von Banken von der ihrer jeweiligen Länder zu lösen und frühzeitig zu intervenieren, wenn Banken in Schieflage geraten. Das Konzept der Bankenunion wurde 2015 durch die Planung der Kapitalmarktunion ergänzt, welche Barrieren für den Kapitalfluss innerhalb der EU aus dem Weg räumen soll.

3. Zuletzt trat im Jahr 2014 mit Basel III ein überholtes und deutlich umfassenderes Rahmenwerk zur Bankregulierung in Kraft, das mit der Eigenkapitalverordnung (CRR) und der Eigenkapitalrichtlinie (CRD IV) in europäisches Recht umgesetzt wurde. Die bisherigen Kapitalanforderungen wurden verschärft und durch verschiedene Puffer ergänzt, die schrittweise bis 2019 erfüllt werden müssen. Diese Puffer fordern mitunter mehr Kapital von systemrelevanten Banken sowie einen Aufbau von Kapital in „guten Zeiten“. Hinzu kommen mit der Liquidity Coverage Ratio (LCR) und der Net Stable Funding Ratio (NSFR) explizite Liquiditätsvorschriften sowie eine Untergrenze für im Rahmen von IRB-Ansätzen ermittelte Risikogewichte für Kredite.

Noch immer viele Baustellen

Die Banken sind besser kapitalisiert als vor der Finanzkrise, sowohl durch die Aufnahme von Eigenkapital (und Einbehaltung von Gewinnen) als auch durch den Abbau von Risikoaktiva. Aber trotz der erwähnten zahlreichen Maßnahmen weist das europäische Banken- und Finanzsystem noch immer viele Baustellen auf. Die Kapitalmarktunion ist noch immer in der Planung und auch die Bankenunion ist unvollständig, da bisher keine Einigung zur Vergemeinschaftung der europäischen Einlagensicherungssysteme vorliegt und auch der Einheitliche Abwicklungsmechanismus SRM umgangen werden kann, wie das Beispiel der italienischen Banken Veneto Banca und Banca Popolare di Vicenza gezeigt hat. Zudem gibt es ebenfalls noch keine Einigung hinsichtlich eines „Backstops“ im Falle fehlender Mittel im Laufe einer Bankabwicklung.

Auch die Proportionalität der Regulierung steht noch immer zur Diskussion, da die schiere Menge an Regulierung insbesondere in Form von Informations- und Meldepflichten vor allem kleinere Kreditinstitute zu überfordern droht. Zwar existieren Ansätze wie die „Small Banking Box“, jedoch ist diese noch deutlich von einer Umsetzung entfernt. Hinzu kommt die Belastung durch die Bankenabgabe im Rahmen des SRM. Sie ist gleich in zweierlei Hinsicht nachteilig: Zum einen werden kleine Kreditinstitute vermutlich niemals für eine Abwicklung nach EU-Regime in Betracht kommen. Zum anderen stellt die Abgabe in Deutschland keinen Betriebsaufwand dar und ist damit steuerlich nicht abzugsfähig, wie es in fast allen anderen EU-Mitgliedsstaaten der Fall ist, was einer Wettbewerbsverzerrung gleichkommt. Neben dem Problem für kleine Banken ist auch das Thema „Too-big-to-fail“ ungelöst, da noch immer die größten zwölf Banken mehr als 50 Prozent des EU-Bankensektors (gemessen an der Bilanzsumme) ausmachen.

Umgang mit Staatsrisiken noch ungelöst

Die beiden Hauptprobleme sind jedoch der Abbau von schlechten Krediten, sogenannte „non-performing loans“ (NPLs), sowie der Umgang mit Staatsrisiken. Denn auch unter Basel III wurde noch immer keine Änderung der bevorzugten Behandlung von Staatsrisiken vorgenommen. Damit besteht weiterhin die Gefahr, dass zwischen Banken und ihren jeweiligen Staaten ein Teufelskreis („doom loop“) entsteht und die Kreditvergabe in den Privatsektor verdrängt wird. Weiterhin drohen eine erhöhte grenzüberschreitende Ansteckungsgefahr im Krisenfall sowie das „Flight-to-Quality“-Problem („Flucht in die Qualität“). Das heißt, dass im Krisenfall Investoren die Anleihen riskanter Staaten verkaufen und die Anleihen sicherer Staaten (zum Beispiel Deutschland) kaufen werden, was die Krise weiter verschärft. Zudem hat sich mit der Einführung der Liquiditätsquote LCR ein potenzielles Spannungsfeld für das Halten von Staatsanleihen ergeben, da diese zwar abgebaut werden sollen, aber gleichzeitig als liquide Aktiva zur Einhaltung der LCR-Vorgaben benötigt werden.

Langsamer Abbau von faulen Krediten

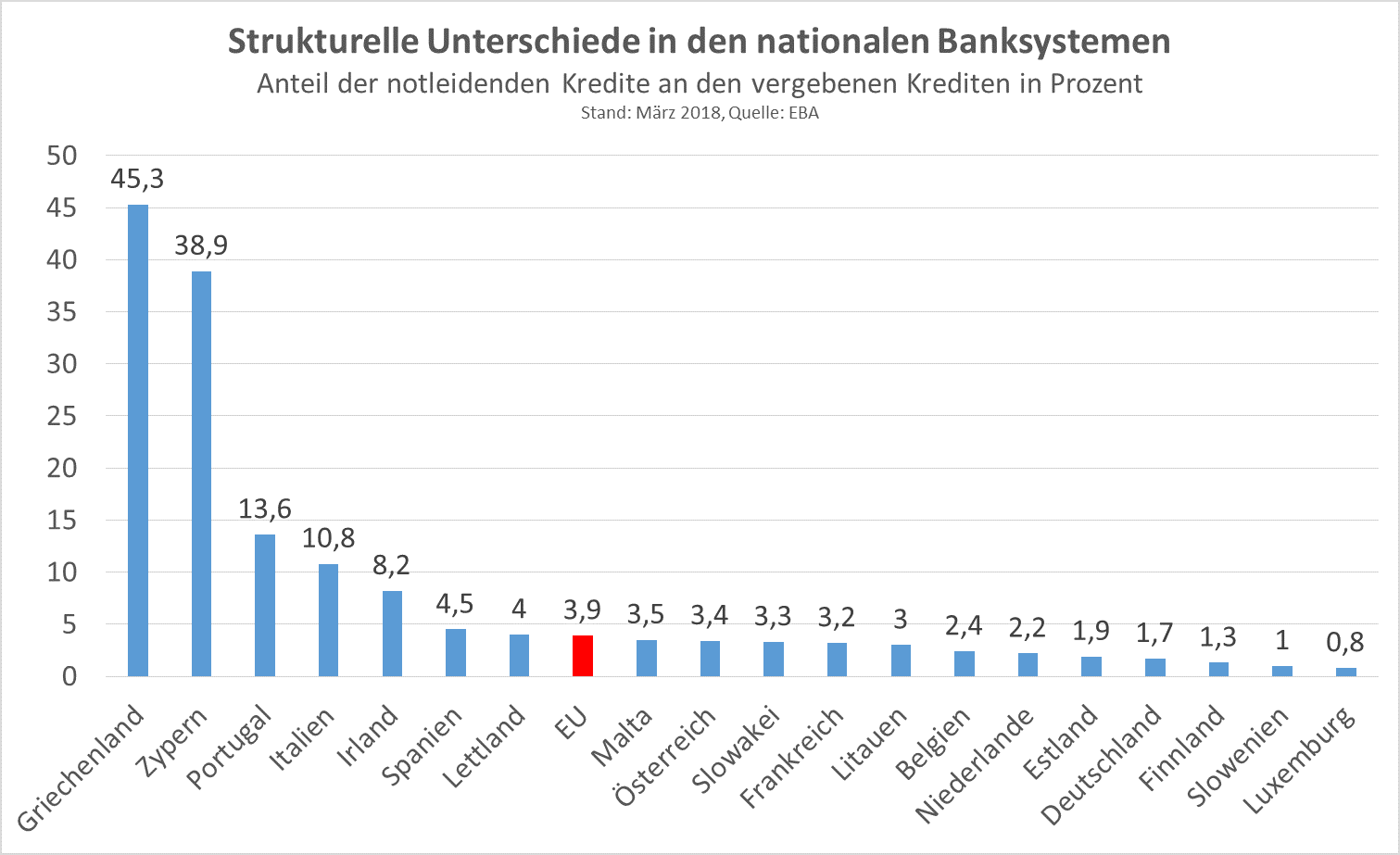

Hinzu kommt der nur langsam vorangehende Abbau von faulen Krediten (NPLs), die sich im Lauf der Finanzkrise angehäuft haben. Es mehren sich zwar die Möglichkeiten, NPLs am Sekundärmarkt zu handeln, jedoch sind die ausstehenden NPLs noch immer sehr hoch und innerhalb der Eurozone asymmetrisch verteilt. Während in Deutschland nur 1,7 Prozent aller Kredite als NPL klassifiziert sind, beläuft sich der Anteil in Italien auf 10,8 Prozent und in Griechenland sogar auf 45,3 Prozent. Dies drückt auf die Profitabilität der Banken, bindet Kapital und schränkt somit die neue Kreditvergabe und damit auch den voranschreitenden wirtschaftlichen Aufschwung ein.

Letztlich sieht sich das europäische Finanzsystem zusätzlich zu den Altlasten vor neue Herausforderungen gestellt. So hat die expansive Geldpolitik der EZB mit Niedrigzinsen und massiven Wertpapierkäufen zu einer steigenden Verschuldung vieler Unternehmen geführt, die neben den günstigen Refinanzierungskosten auch von der steuerlichen Abzugsfähigkeit von Zinszahlungen profitieren wollten. Ein Umschwung in der erwarteten Geldpolitik könnte manche Unternehmen aufgrund von Überschuldung in massive Schwierigkeiten bringen.

Nicht so stabil, wie es sein könnte

In Abwägung aller Entwicklungen lässt sich sagen: Das Finanzsystem ist seit der Finanzkrise stabiler geworden und wird auch in Zukunft weiter gefestigt, wie etwa aus der Meseberger Erklärung vom Juni 2018 hervorgeht. Darin haben sich Deutschland und Frankreich auf eine weitere Stärkung der Bankenunion und den weiteren Abbau substanzieller Risiken geeinigt, sie halten aber auch an einer europäischen Einlagensicherung fest. Allerdings verläuft der Fortschritt schleppend. Ein wesentlicher Grund hierfür ist ein Mangel an „politischer Union“ zwischen den Staats- und Regierungschefs der Länder der Eurozone. Das hat dazu geführt, dass Probleme nicht oder zu langsam angegangen werden (wie zum Beispiel die Behandlung von Staatsanleihen) oder dass Strukturreformen in einigen Ländern (und Deutschland ist hier explizit eingeschlossen) ausbleiben. Das Finanzsystem ist demnach nicht so stabil, wie es sein könnte und sollte.

Prof. Dr. Sascha Steffen ist Professor für Finanzen an der Frankfurt School of Finance & Management.

Christian Schmidt ist Doktorand an der Graduate School of Economic and Social Sciences (GESS) der Universität Mannheim.