Banksteuerung: Die Geschäftsfeldrechnung des GVB liefert den VR-Banken in Bayern Impulse zur Steuerung ihrer Geschäftsfelder, schreibt GVB-Präsident Gregor Scheller in seiner Kolumne.

Anzeige

Anzeige

Hier geht’s direkt zu den einzelnen Punkten

- Wesentliche Änderungen zum 9. Juli 2024

- GVB empfiehlt: Umsetzung frühzeitig angehen

- Änderungen bei jederzeit widerruflichen Kreditzusagen

- Änderungen bei den Risikopositionsklassen

- Änderungen bei operationellen Risiken (OpRisk)

- Umsetzung fordert erhebliche Kapazitäten

- GVB bietet Webinare zur Vorbereitung an

- Der GVB unterstützt

Am 19. Juni 2024 wurde die neue Verordnung über Eigenkapitalanforderungen CRR III und die begleitende Richtlinie CRD VI im Amtsblatt der EU veröffentlicht. Damit treten sie 20 Tage später – mithin am 9. Juli 2024 – in Kraft. Große Teile der Gesetzestexte der CRR sind ab dem 1. Januar 2025 anzuwenden. In einigen Fällen gewährt der EU-Gesetzgeber jedoch großzügige Übergangsregelungen. Die in der CRD VI enthaltenen Bestimmungen müssen jedoch von den Mitgliedsstaaten umgesetzt werden, bevor sie zur Anwendung kommen. Im Wesentlichen erfolgt dies durch eine Novelle des KWG, mit deren Inkrafttreten aktuell erst Anfang 2026 zu rechnen ist.

Im Fokus der neuen Eigenkapitalregeln stehen aus Sicht des Genossenschaftsverbands Bayern (GVB) insbesondere der Kreditrisikostandardansatz (KSA) sowie die Bewertung der operationellen Risiken (OpRisk), die jeweils grundlegend überarbeitet wurden. „Profil“ informiert, ab wann welche Regelung gilt und wie sich die bayerischen Volks- und Raiffeisenbanken vorbereiten können.

Wesentliche Änderungen zum 9. Juli 2024

Artikel 2 der CRR-Änderungsverordnung enthält eine Übersicht, welche Regelungen bereits 20 Tage nach Veröffentlichung der CRR III und damit zum 9. Juli 2024 in Kraft treten. Die bayerischen Kreditgenossenschaften betrifft unter anderem die Neudefinition der „Anbieter von Nebendienstleistungen“ in Art. 4 Abs. 1 Nr. 18 CRR III. Darunter versteht der EU-Gesetzgeber grundsätzlich Unternehmen, deren Haupttätigkeit darin besteht, bestimmte fortgesetzte Bankgeschäfte oder andere spezifische Nebendienstleistungen, beispielsweise im Bereich der Immobilienverwaltung, zu erbringen.

Mit der Neuregelung erhält die Europäische Bankenaufsichtsbehörde (EBA) das Mandat, die Definition der „Anbieter von Nebendienstleistungen“ über die Bestimmungen im Gesetz hinaus zu erweitern. Das wirft die Frage auf, ob die mit der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) abgestimmte bisherige Abgrenzungsliste, welche Unternehmen als Anbieter von Nebendienstleistungen zu betrachten sind, Bestand haben wird (siehe dazu auch das entsprechende GVB-Rundschreiben vom 25. November 2020 im GVB-Mitgliederportal).

Besondere Bedeutung gewinnt die Neuregelung dadurch, dass Anbieter von Nebendienstleistungen künftig unabhängig von einer handelsrechtlichen Konsolidierung direkt den Finanzinstituten zugerechnet werden. Fraglich ist, ob den Banken damit Eigenkapitalabzüge drohen. Der GVB verfolgt diesen Sachverhalt mit besonderer Sorgfalt und wird seine Mitgliedsinstitute informieren, sobald sich hieraus Handlungsbedarf ergibt.

Eine weitere relevante Änderung betrifft Banken, die europäische Staatsanleihen im Bestand haben, die nicht auf die Währung des emittierenden Staates, sondern auf die Währung eines anderen Mitgliedsstaates lauten (zum Beispiel polnische Staatsanleihen, die auf Euro lauten). Für diese galt bereits bisher eine Übergangsregelung. Diese wird nun erneut um zwei Jahre nach hinten verschoben, so dass ab 9. Juli 2024 statt der bisherigen 50 Prozent-Gewichtung bis zum Jahresende wieder eine Nullgewichtung gilt.

GVB empfiehlt: Umsetzung frühzeitig angehen

Der Zeitraum von der Verkündung der neuen Eigenkapitalanforderungen am 19. Juni 2024 im EU-Amtsblatt bis zur mehrheitlichen Anwendung ab 1. Januar 2025 ist äußerst knapp bemessen. Hinzu kommt, dass bisher noch keine Meldebögen für die angepassten Anforderungen veröffentlicht wurden. Diese sind jedoch die Voraussetzung dafür, dass die erste Meldung nach neuen Regelungen im Jahr 2025 möglichst automatisiert und reibungslos verläuft. Damit ist bereits heute absehbar, dass die Umsetzung der CRR III bei allen beteiligten Institutionen im genossenschaftlichen Finanzverbund zu einer hohen Belastung führen wird. Der Genossenschaftsverband Bayern (GVB) empfiehlt deshalb seinen Mitgliedsbanken, alle betroffenen Bereiche inklusive aller Mitarbeiterinnen und Mitarbeiter frühzeitig einzubinden und sich bereits jetzt auf die Umsetzung der neuen Eigenkapitalanforderungen vorzubereiten.

Änderungen bei jederzeit widerruflichen Kreditzusagen

Die Systematik für die Ermittlung von Kreditkonversionsfaktoren (Credit Conversion Factor, CCF) ändert sich grundlegend. Gab es bisher vier Kategorien, wird es zukünftig fünf „Buckets“ geben. Anhang I der CRR III enthält eine weitreichende Aufzählung, welche Geschäfte welcher Kategorie zuzuordnen sind. Zudem wird die EBA mandatiert, diesen Anhang weiter zu spezifizieren. Für die genossenschaftlichen Institute ist vor allem die erstmalige Unterlegung von jederzeit widerruflichen Kreditzusagen mit einem Kreditkonversionsfaktor von 10 Prozent eine wesentliche Änderung. Positiv zu werten ist diesbezüglich, dass die Umsetzung dieser Neuerung mit großzügigen Übergangsfristen ausgestattet wird (siehe Tabelle).

Der Kreditkonversionsfaktor (CCF) für jederzeit widerrufliche Kreditzusagen steigt stufenweise an. Die vollen zehn Prozent sind erst ab 2033 anzusetzen. Tabelle: GVB

Der GVB empfiehlt, frühzeitig hausintern darüber zu diskutieren, wie mit der erstmaligen Eigenkapitalanforderung in diesem Produktbereich umgegangen wird. Werden Kunden beispielsweise weiterhin kostenfreie Überziehungslinien auf ihrem Girokonto erhalten? Oder wird dies zumindest bei Neukunden nicht mehr standardmäßig gewährt?

Änderungen bei den Risikopositionsklassen

Die wesentlichen Änderungen der CRR III für die genossenschaftlichen Institute zeigen sich bei den Risikopositionsklassen des Kreditrisikostandardansatzes. So wird es grundlegende Änderungen in den Positionsklassen „Institute“, „Unternehmen“, „Mengengeschäft“, „Realkredit“, „Gedeckte Schuldverschreibungen“ und „Beteiligungen“ geben. Die Risikopositionsklasse „Nachrangige Forderungen“ wird neu geschaffen und einen Teil der bisherigen Risiken, die sich in der Positionsklasse „Institute“ befinden, aufnehmen.

Die bisherigen Hochrisikopositionen entfallen, sodass die derzeit dort enthaltenen Forderungen je nach Ausrichtung in die Positionsklassen „Unternehmen“, „Beteiligungen“ oder in die neue Unterkategorie „Acquisition, Development and Construction“ (ADC) der Positionsklasse „Durch Immobilien besicherte Positionen“ wandern. Zudem werden durch die Absenkung der Beleihungsgrenzen von Wohn- und Gewerbeimmobilien höhere Blankoanteile in die Positionsklassen „Unternehmen“ und „Mengengeschäft“ übergehen. Andererseits werden zukünftig jegliche Immobilienfinanzierungen – unabhängig von einem aufsichtsrechtlichen Realkreditausweis – der Risikopositionsklasse „Durch Immobilien besicherte Positionen“ zugewiesen. Eine wesentliche materielle Auswirkung sieht der GVB insbesondere bei Krediten, die hauptsächlich durch Einnahmen aus der Immobilie bedient werden (sogenannte Renditeobjekte), jedoch nicht als Realkredit ausgewiesen sind beziehungsweise ausgewiesen werden können.

Die Änderungen im Einzelnen:

Risikopositionsklasse „Institute“

Zunächst ist festzuhalten, dass das sogenannte „Verbundprivileg“ erhalten bleibt. Forderungen gegenüber inländischen Mitgliedern des genossenschaftlichen Institutssicherungssystems erhalten weiterhin eine Nullgewichtung. Allerdings wird die bisher praktizierte Sitzstaatenmethode entfallen. Das führt zu maßgeblichen Veränderungen bei verbundfremden Risikopositionen. Zukünftig wird das externe Rating des Instituts verwendet (External Credit Risk Assessment Approach, ECRA), sofern dieses von einer anerkannten Ratingagentur geratet wurde und für die Risikopositionsklasse „Institute“ die externe Ratingagentur gegenüber der Aufsicht benannt wurde. Andernfalls muss das Institut zukünftig mit dem standardisierten Kreditrisikobewertungsansatz (Standardised Credit Risk Assessment Approach, SCRA) individuell beurteilt werden.

Aufgrund der Komplexität des standardisierten Kreditrisikobewertungsansatzes und der tendenziell schlechteren Risikogewichte geht der GVB davon aus, dass die meisten bayerischen Volks- und Raiffeisenbanken für die Bewertungen in der Risikopositionsklasse „Institute“ zum 1. Januar 2025 Ratingagenturen nominieren werden. Der GVB wird voraussichtlich eine Sammelanzeige aller bayerischen Institute gegenüber der Aufsicht veranlassen.

Bereits heute sollten die Institute simulieren, welche Auswirkungen der Wegfall der Sitzstaatenmethode und die Anwendung des Institutsratings auf die betroffenen Papiere im Depot A und gegebenenfalls auf das Kreditgeschäft mit Instituten hat.

Risikopositionsklasse „Gedeckte Schuldverschreibungen“

Das Risikogewicht gedeckter Schuldverschreibungen wurde bei den bayerischen Volks- und Raiffeisenbanken bisher in der Regel aus dem Risikogewicht der ungedeckten Forderungen abgeleitet. Für Letztere wurde bisher in der Regel die Sitzstaatenmethode angewendet. Auch zukünftig ist eine Ableitung der Risikogewichte gedeckter Papiere aus dem Risikogewicht ungedeckter Papiere des entsprechenden Instituts möglich – allerdings wird die Risikogewichtung der ungedeckten Schuldverschreibungen nun aus dem Rating der Bank oder dem standardisierten Kreditrisikobewertungsansatz (SCRA) ermittelt. Auf Basis der bisherigen Rückmeldungen aus der Bankpraxis geht der GVB davon aus, dass eine direkte Nominierung von Ratingagenturen für die Risikopositionsklasse „Gedeckte Schuldverschreibungen“ zukünftig für die meisten Institute vorteilhafter ist. Aus diesem Grund wird der GVB auch für diese Risikopositionsklasse eine entsprechende Sammelanzeige an die Aufsicht anbieten.

Risikopositionsklasse „Unternehmen“

Die Risikopositionsklasse „Unternehmen“ wird nur geringfügig angepasst. So wird das Risikogewicht für geratete Unternehmen in der Bonitätsstufe 3 von 100 Prozent auf 75 Prozent abgesenkt. Sollten die Kreditgenossenschaften entsprechende Kredite beziehungsweise insbesondere Wertpapiere im Depot A haben, wirkt sich dies positiv auf die Kapitalquote aus.

Des Weiteren wird zum 1. Januar 2025 innerhalb der Risikopositionsklasse „Unternehmen“ die neue Unterkategorie „Spezialfinanzierungen“ geschaffen. Hierbei geht es um Kredite, bei denen der Kapitaldienst vordergründig aus den Zahlungsströmen der kreditierten Spezialfinanzierung bedient wird. Damit dürfte es sich im Wesentlichen um den Teil der derzeitigen Hochrisikopositionen handeln, der von der Bank in Form von Fremdkapital erbracht wird. Die Risikoposition ist nicht mit Immobilienfinanzierungen von Wohn- oder Gewerbeimmobilien verbunden, sondern enthält alle Objekt-, Projekt- oder Rohstoffhandelsfinanzierungen. Somit werden alle EEG-Finanzierungen wie zum Beispiel Windenergieanlagen oder Solarparks darunter erfasst. Die Risikogewichtung erfolgt entweder auf Basis eines vorhandenen Ratings oder es muss eine individuelle Zuordnung als Objekt- oder Rohstoffhandelsfinanzierung (Risikogewicht 100 Prozent), Projektfinanzierung in der Vorbetriebsphase (Risikogewicht 130 Prozent) oder Projektfinanzierung in der Betriebsphase (Risikogewicht 80 Prozent oder 100 Prozent) erfolgen. Der GVB rät den Instituten, die entsprechenden Positionen, die sich aktuell in der Risikopositionsklasse „Hochrisiko“ befinden dürften, frühzeitig zu identifizieren und die für die zukünftige Klassifizierung erforderlichen Informationen einzuholen.

Risikopositionsklasse „Beteiligungen“

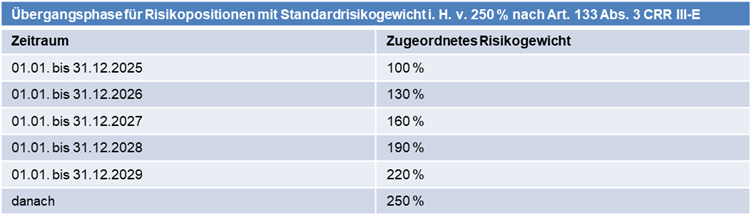

Das Standardrisikogewicht von derzeit 100 Prozent wird in der Positionsklasse „Beteiligungen“ auf 250 Prozent angehoben. Die Einführung des erhöhten Risikogewichts ist mit großzügigen Übergangsregelungen versehen (siehe Tabelle):

Für Risikopositionen mit Standardrisikogewicht werden die vollen 250 Prozent erst ab 2030 fällig. Tabelle: GVB

Für sogenannte „Verbundbeteiligungen“ (Emittenten sind Mitglieder derselben Sicherungseinrichtung) und strategische Beteiligungen kann das Risikogewicht von 100 Prozent beibehalten werden. In den finalen Gesetzestexten ist nunmehr definiert, wann eine Beteiligung als strategisch gilt. Zum einen muss sie zum 27. Oktober 2021 bereits sechs Jahre im Bestand der Bank gewesen sein. Zum anderen muss das Institut alleine oder in einem Verbund, dem es angehört, Kontrolle oder maßgeblichen Einfluss auf die Beteiligung ausüben.

Zudem werden Beteiligungspositionen, die bisher klassischerweise als Hochrisikoposition mit 150 Prozent gewichtet wurden (zum Beispiel Wagniskapital), nun direkt der Risikopositionsklasse „Beteiligungen“ zugeordnet. Hier erhalten sie ein Risikogewicht von 400 Prozent. Auch für diese Risikogewichtung wird es entsprechende Übergangsregelungen geben.

Risikopositionsklasse „Nachrangige Forderungen“

Die Positionsklasse „Nachrangige Forderungen“ wird neu geschaffen. Sie bezieht sich auf nachrangige Schuldtitel, die keine Beteiligungen sind. Hierbei handelt es sich typischerweise um sogenannte „Senior Non-Preferred-Anleihen“, die aufsichtsrechtlich für das emittierende Institut als berücksichtigungsfähige Verbindlichkeiten angerechnet werden.

Wichtig ist, dass derartige Anleihen von Verbundunternehmen wie der DZ Bank weiterhin mit null Prozent Risiko gewichtet werden. Der GVB empfiehlt den Kreditgenossenschaften, die entsprechenden Emissionen von Drittbanken im Depot A frühzeitig zu identifizieren und den sofortigen Anstieg der Risikogewichtung auf 150 Prozent zu simulieren.

Risikopositionsklasse „Durch Immobilien besicherte Risikopositionen“

Die Risikopositionsklasse „Durch Immobilien besicherte Kredite“ wird in ihrer Grundsystematik wesentlich verändert. So wird die Unterkategorie „Acquisition, Development and Construction“ (ADC) eingeführt, die insbesondere die bisherigen spekulativen Immobilienfinanzierungen und damit vor allem die Bauträgerfinanzierungen aus der Positionsklasse „Hochrisiko“ enthält. Das grundsätzliche Risikogewicht der Unterkategorie ADC liegt – wie bereits auch heute für die spekulativen Immobilienfinanzierungen – bei 150 Prozent, wobei Ausnahmen für bestimmte Wohnbaukredite definiert werden.

Sofern die Voraussetzungen des Art. 124 Abs. 3 CRR zur Anwendung des Loan-Splitting- beziehungsweise Whole-Loan-Ansatzes (siehe Infokasten) gegeben sind und der nationale „Hard Test“ erfüllt ist, kann grundsätzlich weiterhin das Realkreditsplitting angewendet werden. Bei Renditeimmobilien (Income Producing Real Estate Exposure, IPRE) müssen zudem die Realkreditvoraussetzungen und die Anforderungen des Hard Test gegeben sein. IPRE werden durch Wohn- oder Gewerbeimmobilien besichert, deren Erträge gleichzeitig zur Erfüllung der zugehörigen Kreditverpflichtungen herangezogen werden.

Im wohnwirtschaftlichen Realkreditbereich wird die Beleihungsgrenze von 80 Prozent auf 55 Prozent herabgesetzt, im gewerblichen Bereich von 60 Prozent auf 55 Prozent. Gleichzeitig werden die Risikogewichte im privaten Realkreditbereich von derzeit 35 Prozent auf 20 Prozent gesenkt. Im gewerblichen Realkreditbereich wird das Risikogewicht von derzeit 50 Prozent auf 60 Prozent erhöht.

Hinzu kommt, dass statt der bisherigen Beleihungs- beziehungsweise Marktwerte ein neuer Immobilienwert als relevante Bemessungsgröße eingeführt wird. Aufgrund der konservativen Ermittlung des Beleihungswertes geht der GVB derzeit davon aus, dass dieser zunächst weiterhin angewendet werden kann. Über die weiteren Entwicklungen wird der GVB seine Mitgliedsinstitute informieren.

Voraussetzungen zur Anwendung des Loan-Splitting-Ansatzes sowohl für realkreditfähige Nicht-IPRE als auch für realkreditfähige IPRE mit Hard-Test-Erfüllung

- Bei der Immobilie handelt es sich entweder um ein vollständig fertiggestelltes Objekt, eine forst- oder landwirtschaftlich genutzte Fläche oder um ein im Bau befindliches Wohneigentum beziehungsweise um Land, auf dem Wohneigentum geplant ist.

- Die Forderung ist durch ein erstrangiges/nachrangiges Pfandrecht des Instituts an der Immobilie besichert.

- Der Wert der Immobilie ist nicht wesentlich von der Bonität des Schuldners abhängig.

- Ordnungsmäßige Dokumentation der Informationen über die Kreditvergabe und Überwachung, die Rückzahlungsfähigkeit des Schuldners und die Bewertung der Immobilie.

- Die Anforderungen an Immobiliensicherheiten nach Art. 208 CRR sind erfüllt (grundsätzliche Realkreditanforderungen).

- Die Bedingungen sind kumulativ einzuhalten.

Eine wesentliche Neuerung besteht darin, dass zukünftig alle immobilienbesicherten Kredite dieser Risikopositionsklasse zugeordnet werden. Dies erfordert nach Meinung des GVB frühzeitig eine entsprechende Kundensegmentierung. . In diesem Rahmen ergibt sich aus Sicht des GVB vor allem eine gravierende materielle Auswirkung bei Krediten für Renditeobjekte (IPRE), wenn diese die Anforderungen des Art. 124 Abs. 3 CRR nicht erfüllen beziehungsweise von der Bank nicht auf deren Erfüllung hin geprüft werden (vor allem wenn die Bank freiwillig auf den Realkreditausweis verzichtet). Wurden diese bisher nach dem Risikogewicht des Schuldners bemessen, erhalten sie zukünftig standardmäßig und bereits ab 1. Januar 2025 eine Gewichtung von 150 Prozent. Um diese hohe Eigenmittelunterlegung zu vermeiden, sollte ein möglicher Ausweis als Realkredit frühzeitig geprüft und – wenn möglich – umgesetzt werden. Hiervon ist nach Meinung des GVB vor allem der Bereich Kredit Marktfolge Aktiv betroffen, der frühzeitig informiert und eingebunden werden sollte.

Änderungen bei operationellen Risiken (OpRisk)

Die Regelungen zur Berechnung der operationellen Risiken wurden in der CRR III komplett überarbeitet. Anstatt der aktuell drei Berechnungsmethoden (Basisindikatoransatz, Standardansatz und Advanced Measurement Approach) wird es künftig nur noch ein Verfahren zur Berechnung der Eigenmittelunterlegung geben. Ab 1. Januar 2025 ersetzt der neue Standardansatz alle bestehenden CRR-Ansätze und gilt für alle Institute. Die Mindesteigenmittelanforderungen für das operationelle Risiko im neuen Standardansatz ergeben sich im ersten Schritt durch die Berechnung einer sogenannten Geschäftsindikatorkomponente (Business Indicator Component, BIC). Diese wird auf Grundlage der Höhe des Geschäftsindikators (Business Indicator, BI) eines Instituts und drei gesetzlich definierter Größenklassen (Bucket 1, 2 und 3) ermittelt.

Die Tabelle zur Berechnung der Geschäftsindikatorkomponente BIC aus dem Geschäftsindikator BI und dem Koeffizienten: BIC = BI x Koeffizient. Tabelle: GVB

Im Gegensatz zu den aktuellen Berechnungsmethoden für die Kapitalunterlegung der OpRisk ist bei der Berechnung des Geschäftsindikators nicht mehr nur der Bruttoertrag zu berücksichtigen, sondern es wird eine detaillierte Betrachtung der Ergebniskomponenten aus den Bereichen Zins/Dividende/Leasing, Dienstleistungsgeschäft und Finanzgeschäft des Instituts gefordert. Wie bisher sind der Berechnung die Durchschnittswerte der letzten drei Jahre zugrunde zu legen, wobei die Durchschnittsbildung zukünftig bereits auf Einzelkomponentenebene erfolgt. Das Ergebnis führt zu einer institutsindividuellen Eingliederung in einen der drei genannten Buckets. Nach ersten Auswertungen geht der GVB davon aus, dass alle bayerischen Institute einen Geschäftsindikator kleiner als eine Milliarde haben werden und damit in Bucket 1 fallen. Damit ist der institutsindividuelle Geschäftsindikator künftig mit einem Faktor von 12 Prozent zu multiplizieren.

Die Europäische Bankenaufsichtsbehörde hat in einer Konsultation ein Schema zur Ableitung der geforderten Ergebnisgrößen aus den Finrep-Meldungen (Financial Reporting) für Full-Finrep-Anwender bereitgestellt. Da Genossenschaftsbanken und Sparkassen keine Full-Finrep-Meldung abgeben, ist eine Berechnung auf dieser Grundlage nicht möglich. In Zusammenarbeit mit den anderen Genossenschaftsverbänden, dem Bundesverband der Deutschen Volksbanken und Raiffeisenbanken (BVR) und der Atruvia erarbeitet der GVB deshalb derzeit eine Berechnung der Eigenmittelunterlegung der OpRisk, die sich aus den Rechnungslegungsdaten des Instituts ableiten lässt. ist.

Umsetzung fordert erhebliche Kapazitäten

Die Auswirkungen des Bankenpakets CRR III / CRD VI sind vielschichtig und betreffen verschiedenste Bereiche in den Instituten. Betroffen sind nicht nur die Eigenkapitalanforderungen und das korrespondierende Meldewesen. Alleine die Neubewertung des durch Immobilien besicherten Kreditportfolios dürfte erhebliche Kapazitäten in der Marktfolge Aktiv binden, die frühzeitig eingebunden werden muss. Auch Überlegungen, wie zum Beispiel in Zukunft mit jederzeit kündbaren Linien umgegangen wird, sollten über die bloße Einhaltung aufsichtsrechtlicher Vorgaben hinausgehen. Hinzu kommt bei all dem die knapp bemessene zeitliche Komponente, die alle Akteure vor Herausforderungen stellen wird. Um die anstehenden Herausforderungen zu bewältigen, empfiehlt der GVB unabhängig von der Institutsgröße ein Umsetzungsprojekt, das alle betroffenen Bereiche einbindet. Dies betrifft nach Erachten des GVB vor allem den Bereich Kredit Marktfolge, da die Auswirkungen vor allem im Immobilienkreditbereich gravierend sind.

GVB bietet Webinare zur Vorbereitung an

Zur Vorbereitung der Umsetzung bietet der GVB in Kooperation mit der Akademie Bayerischer Genossenschaften (ABG) im Juli und August 2024 vier Webinare an, in denen die Inhalte der nunmehr veröffentlichen Gesetzestexte im Detail dargestellt werden. Die genauen Termine und weitere Informationen stehen auf der Webseite der ABG (im Suchfeld den Code UCRR eingeben). Zudem wird der genossenschaftliche IT-Anbieter Atruvia einen ersten Einblick in die geplante technische Umsetzung geben. Für Herbst 2024 plant der GVB weitere Seminare, die einen stärkeren Fokus auf die technische Umsetzung legen.

Katrin Giersch ist Expertin für Bankaufsichtsrecht beim Genossenschaftsverband Bayern.

Stephanie Hermannstädter ist Senior Referentin für Bankaufsichtsrecht beim Genossenschaftsverband Bayern.

Anita Kneißl ist Verbandsprüferin und im Team Bankaufsichtsrecht beim Genossenschaftsverband Bayern tätig.

Der GVB unterstützt

Der Genossenschaftsverband Bayern (GVB) unterstützt die bayerischen Volksbanken und Raiffeisenbanken in allen Fragen der Regulatorik und des Aufsichtsrechts, so auch zu den neuen Eigenkapitalanforderungen. Aktuelle Meldungen finden die Kreditgenossenschaften gebündelt im GVB-Mitgliederportal. Kontakt zu den Spezialisten für Bankaufsichtsrecht beim GVB: bankaufsichtsrecht(at)gv-bayern.de oder Telefon +49 89 2868-3861.